この記事をお読みになる前に

・この記事はあくまで一個人の考えや意見を綴ったものであり、私の関わる事業やブランド、プロジェクトとは関係ありません

・2020年11月14日時点の状況や情報を基にしたものであり、今後の新しい状況や新情報によって内容が変わる可能性があります

・2020年7月に書いた記事の続編になります

目次

はじめに

いまなにが起こっているか

米国の動き

『お金』についての疑問

インフレとデフレ

日本という国の本当の姿

『お金』の正体・これから起こること

おわりに

はじめに

新型コロナウイルスの影響が世界中で広がっています。

2020年11月14日時点で世界で死者130万人と、前回7月時点の63.2万人から倍増と、もはや世界戦争が起きたかのようにたくさんの命を奪っています。一方で、北半球が夏には一時的にコロナの感染者数も落ち着いた国も多かったのが、秋から冬にかけて、換気や乾燥の影響下、人々の消費活動も大きく落ち込んで、経済へも非常に深刻なダメージを与えています。

国内の経済ニュースでも、ほぼ毎日にように中小企業や大企業問わず、大変な時代になったという記事が並びます。

ANA、最終赤字5100億円 社長「国際線まだ厳しい」

日産3299億円の赤字 販売低迷

ファミリーレストラン最大手「すかいらーくHD」約200店閉店へ

いまは影響が少ない業界でも、企業が赤字で給与やボーナスが減ると、消費が減るため、連鎖的に他の業界にも波及していくことは明白です。一部の業界を除くと、経済全体にこの負の連鎖が続くことが予測されています。

先日、製薬会社大手のファイザーが開発中のコロナワクチンで好結果が出たということで、これまでの日常に戻れるかもしれない可能性を示しましたが、直後にCEOが保有株を売却するなど、ワクチンの有効性や継続期間に疑問視する声も出てきています。

ファイザーの新型コロナワクチン「9割に効果」、供給には課題

新型コロナ:ファイザーのワクチン、21年6月までに日本で 1.2億回分

ファイザーCEOらも保有株売却、ワクチン期待で製薬株が急伸

さらに、ヨーロッパを中心に再びロックダウンに入る国が出てきており、日本を含む他国も感染者数が増加傾向になって、景気底上げで期待されていた訪日観光客やオリンピック開催へ水を差す形になっています。

スペイン、全土の緊急事態宣言を来年5月まで延長

英イングランドが2度目のロックダウンへ 12月2日まで

イタリアで再びロックダウン 午後10時以降は外出禁止

いま起こっていることは、「世界大戦」と「世界恐慌」が同時に起こってしまった、歴史の教科書に残る未曾有(みぞう)の出来事なのだと思います。

日本でも、11月に入り第三波と思われる、1日1,500人を超える感染者が出て、冬本番を迎える前に、新規感染者が増えてきて、医療現場から再び悲鳴が聞こえてきている段階です。いわゆる「医療崩壊」が起こると、新型コロナウイルス以外の病気でも助からない多くの死者が出ることになります。

とはいえ、「医療崩壊」を起こさないように、『緊急事態宣言』を発令して、国民を自粛させようとすると、今度は経済が成り立たず、会社が倒産して街に失業者があふれることになります。失業者が増えれば、自殺者も増えていくことはよく知られていることです。

実際に、失業者の増加とともに自殺者数も増加してきています。

日本の失業率は3%でなく7%では?「表面化しない失業者」の実態

10月の自殺急増―警察庁速報 : 女性は前年比1.8倍に

全国の自殺者数、4か月連続で増加。女性は10月、前年比82%も増える

この状況は、「医療」と「経済」のどちらをとっても多くの人命が失われてしまうということを示しているような、一見、解決方法がないようにも思えます。

ただ、本当にそうなのか、何か良い方法があるのではと色々と調べていくと、「医療」と「経済」もどちらも両立させながらうまく乗り越えられる方法がありそうなことが分かったのです。前回に続き、それをブログに書いてみなさんに共有したいと思いました。

世界各国がこのコロナショックにどう対応しているのかを見ていくと、「お金をたくさん発行して国民と企業に配る」ということを国債という政府が発行する債権(借金)を通じて行っているのです。私はこれを知って「なるほど」と思ったのと同時に、『お金』というものについて多くの違和感を持ちました。さらに調べていくと、『お金』の正体にたどり着いたのです。

「『お金』ってこんなに自由に発行できるんだ」

「国債について聞いていた話と違う」

「日本は世界一の借金国家ではない」

「少子高齢化だからといって日本の未来は暗いわけではなさそう」

「日本はずっとデフレが続く思っていたけど実は解決法あるのでは」

「税金ってこのためにあるんだ」

などなど、いままでモヤモヤしていた霧がパッと晴れ渡った感じです。ここからひとつずつ紹介していきます。

ここに書いた内容は、私も含めてこれまで日本の国民があまり理解してこなかったことだと思います。そして、この内容を実現するには、国や政治を動かす必要があります。もし、これを読んでいるあなたが、この内容に共感してもらえたら、ひとりの国民の声として、Twitterなどで拡散してもらえるととても嬉しいです。

いまなにが起こっているか

まずは日本における新型コロナウイルスの影響を、私なりに「医療」と「経済」について、いまなにが起こっているのかをまとめてみました。

■ 医療面

・夏から秋にかけて、感染者数/重症者数/死亡者数は欧米諸国と比べて低く抑えられた

・ステロイド系の処置が重症者に有効であることが分かってきて死亡率を抑えられている

・GOTOキャンペーンなど経済政策の影響も最小限に留められていた(冬になり変化)

・死亡者の平均年齢は80代であった

・秋から冬にかけて、換気や湿度の影響か、感染者数が増加傾向

・GOTOキャンペーンなどの影響か、第二波と比べて全国的な広がりを見せている

・医療崩壊が起こると、新型コロナウイルス”以外”の病気でも、助からない人を増やしてしまうため、新たな感染者は増やさないほうが望ましい

・後遺症のリスクは少ないことが分かってきている

・製薬会社大手のファイザーなどワクチン開発は想定以上に進んでいるように見える

・ワクチンによる免疫の有効期限などまだ未確定な要素は多い

・ワクチンを国民に浸透させるのは大変、三密を避けたり医者もたくさん必要

■ 経済面

・観光、飲食、自動車、アパレル、交通、劇場、広告などあらゆる業種で経済的大打撃

・リーマンショックを超える消費活動の落ち込み、GDPも激減した

・歴代最悪の赤字決算を出す企業続出、このままだと倒産する会社が続出する

・定額給付金や持続化給付金など経済政策も、消費を支えるまでにいたらず

・先行きが不安なので、企業は投資をおさえてしまい、景気がさらに悪化する見込み

・消費者も先行きが不安で自粛し、消費の落ち込みも続いている

・失業率が増加、自殺者数も増加。今後も増えてしまう見込み

書いているだけで辛くなる「医療」も「経済」も大変な状態です。

「医療」を優先しても、「経済」を優先しても、たくさんの人命が失われる可能性が高いのです。それに、仮に「経済」を優先したとしても、先行きが不安でこれまでのように消費が進むこともないでしょう。こんな状態は、はっきりいって「詰んでいる」と絶望していたのです。今年の夏頃までは。

ただ、米国の事例から、「経済」について、思いもよらぬ解決方法があることを知ったのです。

米国の動き

米国がどのような方法で、このコロナショックを乗り切ろうとしているのでしょうか。

ニュースにもなっているのでご存知の方も多いと思いますが、経済対策として300兆円という信じられない額の「国債」を発行して(=『お金』を作って)、経済を支えることを決めたのです。新しく大統領となるバイデンもこの経済政策を継続すると見込まれています。

国民に直接お金を支給したり、会社に『お金』を貸したりして、国民にこれまでの暮らしをサポートし、これをワクチンが完成するまで続けるのです。それには莫大な『お金』が必要です。

「そんなことができるの?」と私は思いました。ただ、同時に「それしかない」とも思いました。

感染者数が増加しているタイミングで経済活動を無理に回そうとすると、「医療崩壊」が起こって、多くの人命が失われるとしたら、ステイホームなど新しい生活スタイルに変えて、自粛生活が長く続くことになります。

その新しい生活は、これまでよりも国民の消費活動(=『お金』を使うこと)が減ってしまうかもしれませんが、『お金』を国が発行して国民や会社に配られるのであれば、最低限の暮らしを続けられます。ワクチンや集団免疫が獲得できるまで、医療崩壊が起こらないようにステイホームするのです。手元に『お金』があるのですから。

感染者が増えたらステイホームをして、減ったらまた経済活動を戻すといったことを繰り返すような動きで、なんとかこのコロナ禍を乗り越えようという動きもあります。しかし、一時的に普段どおりの生活に戻ったとしても、国民みんなが使う『お金』が2割も3割も落ち込んだら、経済的なダメージは計りしれず、ほとんどの産業が縮小してしまうことは、ビジネスパーソンなら理解できることと思います。

さらには、少しでも感染者が増えると、先行き不安から貯金に回したりして、もっと消費が落ち込みます。しかも、どうも年内だけでなくもっと長い戦いになるということも分かってきています。大企業はまだしも、中小企業は半分以上の会社が倒産の危機にあることも、どの国でも一緒です。そう考えると、国がとるべき手段は、コロナ収束までの数年は国が覚悟を持って、『お金』を配って(「国債」を発行し続けて)、国民と企業を支え続けるというほかないのです。

それに必要な予算を、米国はいきなり300兆円分という巨大な額を示しました。日本のGDP(=ざっくりいえば「経済の大きさ」)が550兆円と考えると、その大きさが伝わるでしょうか。

ここで大事なのは、米国は米ドルを「国債」を発行することで、『お金』を自由に生み出すことができるということです。しかもそれは紙幣を印刷するまでもなく、(すごくかんたんにいうと)「銀行の通帳に数値を書くだけ」のわずかな手間でできるのです。

「あれ?『お金』はゴールドと交換できる範囲でしか発行できないのでは」と思った方がいたら、それは1971年のニクソンショックから変わっています。いまは金本位制ではなくなっています。

「じゃあ、『お金』は無限に発行できるってこと?」

実はそのとおりなんです。ですが、発行する『お金』が多くなりすぎると、ドルの価値が大きく下がっていろいろと問題が起こります(実際、金=ゴールドやデジタル・ゴールドと呼ばれるビットコインの価格が高騰していますね)。いまは、金本位制に変わって「信用」によって『お金』を自由に発行することができるようになっています。だからといって、例えば国民ひとりつき1億円分を支給します、といった極端な『お金』の発行をしたりすると、「ハイパーインフレ」が起こり、大問題が起きます。スーパーで売っている商品が毎日のように値上がりし続けたり、日本円が高くなりすぎて、日本の優れた自動車の輸入が高くなりすぎて買えなくなったり、経済が大混乱となります。

ただ、ドルは世界の中心的な通貨なので、ドルの価値が大きく変化するときは、周りの国の通貨がドルの変化に合わせてあげることになります。例えば、ドルの価値が下がりそうになったら、各国が協力して、米ドルの価値が下がりすぎないように支援するのです。そうしないと世界の通貨バランスが崩れてもっと大変なことになるからです。

実際、米国が300兆円分の『お金』を発行することになった後でも、世界でそこまで大きな混乱もなく、いまも米国が「ハイパーインフレ」になっていないことを考えると、とてつもない額の『お金』を発行しても問題がないことが分かります。日本でも60兆円(に加えてさらに30兆円の補正予算が組まれる可能性があります)、EUでも90兆円の国債が発行されているのは、こうした米国の動きに合わせているからでもあります。

『お金』についての疑問

私は、この「国債によって国が『お金』を作って国民や企業にバラまく」という施策を理解した時に、いろいろな疑問が浮かびました。

「なんかチートぽいから危なそう」

「どこかで首が回らなくなってギリシアのように財政破綻するのでは」

「あとで増税されたりするんでしょ」

などなど。たぶんこれを読んでいる方も、ネガティブに感じとった人も多いと思います。私もすごく気になったので、経済の専門家の話や記事をたくさん調べてみました。

すると、私のこれまでの「常識」と思っていたことが違っていたかもしれないことに気づき、とても驚きました。

結論から言うと、「緊急時に限らず、国債をたくさん発行することは、経済発展させるために、外国ではむしろ当たり前のこと」だったのです。なんだって!私が聞いていた話とだいぶ違うので混乱しました。

日本では、国債は「赤字国債」と呼ばれて、日本は1,000兆円もの国の「借金」があり、国民一人当たり約1,000万円の借金があり、これ以上増えると危ない=国が破綻する、という話を聞いたことがあると思います。

ただ、国民の1人である私からしても、「いつのまにそんな借金を増やしたんだっけ?」と思いつつ、「借金が増えるのは悪いこと」だと思って、「これ以上は危ない」とあまりよく調べずに、その言葉通りに受け取っていました。

ただ、考えてみると、国の「借金」と個人の「借金」はまったく別のものと理解すべきです。

会社で例えるととてもわかり易いです。世の中を見渡してみると、ほとんどの会社は「借金」をして、より大きな事業を作るための「投資」をしています。手持ちの『お金』だけで行うよりも、会社の信用(=この会社なら将来ちゃんと借金を返してくれるだろうという期待)にレバレッジをかけて、より大きな『お金』で事業を創るほうが、成長スピードや大きく成長することができるのです。ですから、会社の「借金」は会社が持つ信用の範囲内でおこなっている限りは、ネガティブに語られることはあまりなく、むしろ投資家からは「無借金経営」のほうが成長スピードが遅くなるので、叩かれるくらいなのです。

身の丈にあった借金は、決して「悪」ではないのです。

国は会社と比べてもさらに特殊な存在です。なぜかというと、その『お金』そのものを自分で作り出すことができてしまうので、「借金」をしたとしても、国自身で『お金』を作ってすぐに返済できてしまうからです。

そして、もうひとつ大事な「事実」があります。

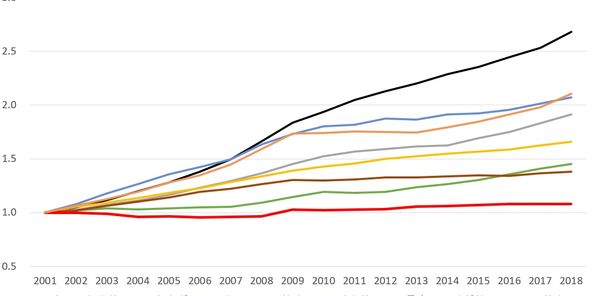

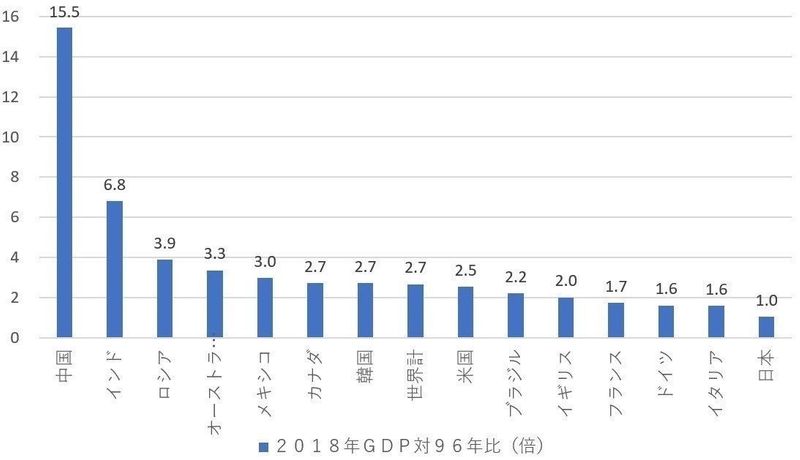

(出典:IMF、mtdata.jp)

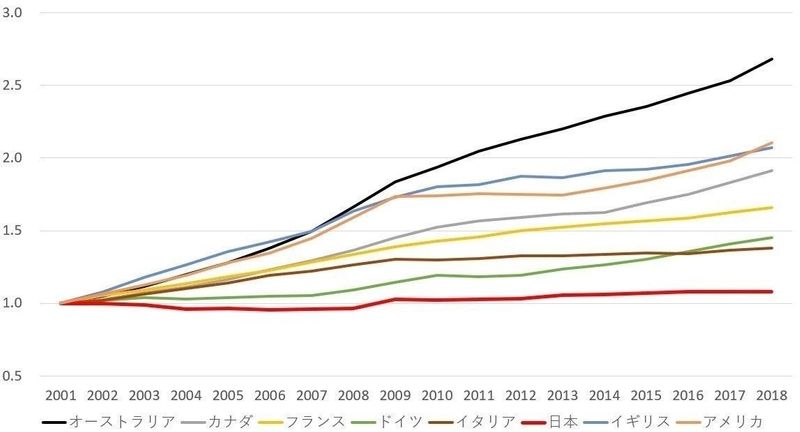

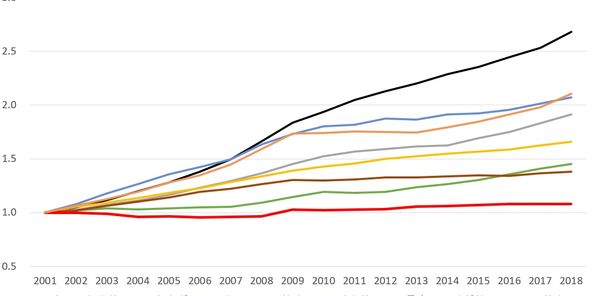

上のグラフのように、先進国についてこの20年間の経済成長をGDPで比較した時に、日本はダントツのビリ(=経済成長していない)なのですが、各国との違いは、「国債(政府支出)」の発行額ということが分かってきています。下のグラフをご覧ください。赤線が日本です。政府支出が他の先進国と比べてとてもケチなことがよく分かります。

(主要先進国の自国通貨建て政府支出の推移(2001年=1)/出典:IMF、mtdata.jp)

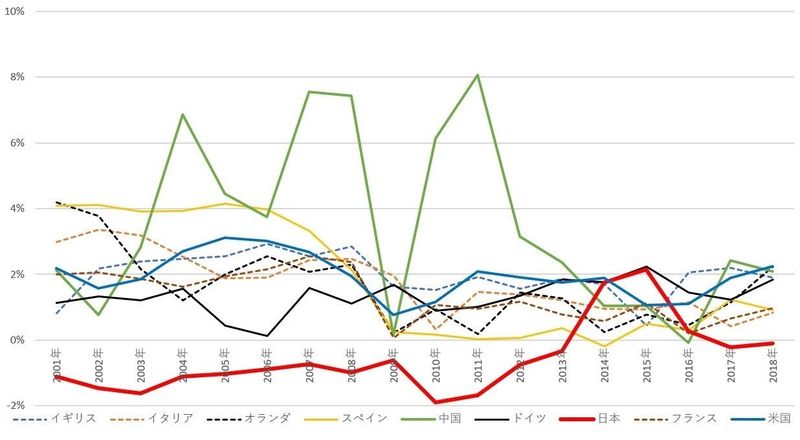

ようは、国がたくさんの借金を行うことで、国内に『お金』が回り経済が発展する、ということを先進国は20年間せっせと行っていたところを、日本だけが他の方法をとっていて、結果が「デフレ」という経済の発展ができない状態が続いてしまったということです。下記のグラフは赤線の日本がいかに「デフレ」の20年を過ごしていたかがよくわかると思います。

(主要国のインフレ率(GDPデフレータベース)の推移(対前年比%)/出典:IMF、mtdata.jp)

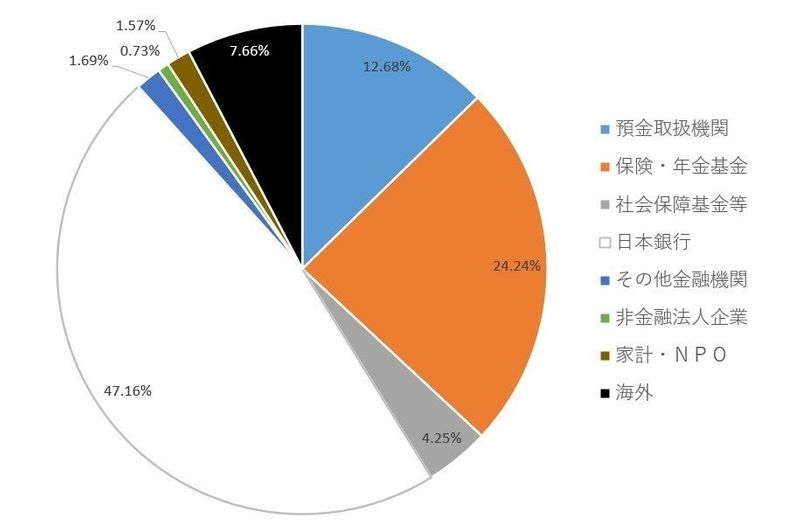

「でも、日本は借金大国だから国債が発行できなかったのでは?」と思うかもしれませんが、これも大きな誤りだと考えられます。日本の国債は約1,000兆円ですが、下の円グラフのように、実はこのうちの47%は国の”子会社”である日本銀行が国債を持っているので、この国債は「返済が必要ないもの」です。

(2020年3月末時点(速報値)日本国債所有者別内訳 ※総額は1,033兆円/出典:日本銀行、mtdata.jp)

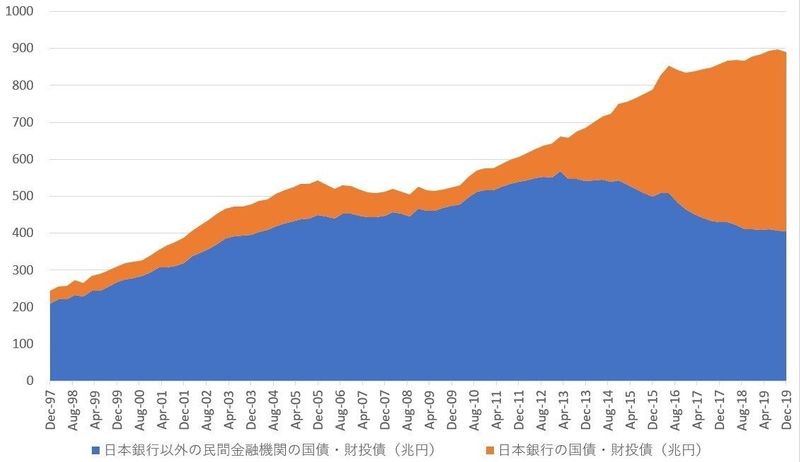

日本銀行は毎年のように残りの国債も買い取っているため、「実質的な赤字国債」はGDP比で80%ほどで、諸外国に比べても「健全な状態」であることが数値から分かっています。

(出典:日本銀行、mtdata.jp)

コロナ禍になって、円高ドル安がいっそう加速したことからも、世界から日本円がしっかり信用されていることが分かります。

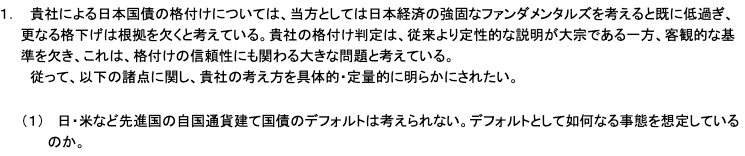

外国と比べても、日本はもっと国債を発行して、『お金』を作ることができます。しかも日本が有利なのは、「ここまでのすべての国債は円建てで発行している」ことです。財務省のホームページにも書かれていますが、日本円を発行できる国が、円建ての国債で財政破綻することはありえないということです。

国債の償還期限(=お金を返す時期)が来たら、また日本円を発行すれば借り換えができるからです(ちょっとチートぽいですがこれが「国家」です)。

「つまり、日本円の国債は返さなくていい借金ということ?」と思った方がいたら、それは大正解なのです。

そうすると、「国の借金が増えるとあとで増税されるのでしょう」という話にも答えが出ます。返さなくても良い借金なのだから、増税もする必要はない、ということです。

なんということだ。私は、「そんなバカなことある?借金も返さなくていいし、増税もいらないなんて。なにか危ないことになるはずだ」と思いました。

ただ、私のこの考えも、先進国のもっとも頭が良い人が考えている理論によるとまったく違うようです。

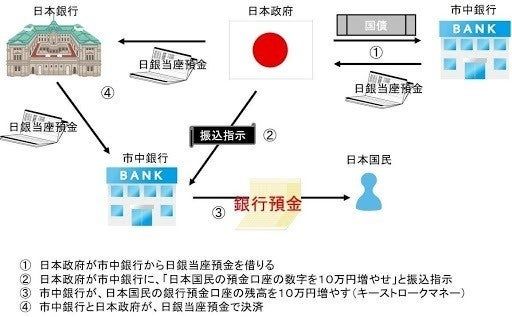

国債発行が「国の借金が増える」と考えると、なんだか悪いもののように見えるだけで、実際には国債発行は、「国民の資産が増える」と考えると、しっくり来ます。最近でもその事例がありました。そう、10万円の給付金がまさにこのことを具体的に示しているのです。

(出典:mtdata.jp)

この図をすべて理解する必要はありません。①と③だけを見てください。日本政府が「国債を発行」すると、結果的に「国民の銀行預金が増える」ということが実際に起ったことです。

そしてここで発行した国債は、日本円建てなので、償還期限が来たらまた日本円を発行して借り換えをすればいいだけです。国民に1人10万円が配られて、生活費や消費に『お金』を回すこととなり、経済を下支えできるのです。

私はつい最近まで、国の運営は「国民の税金を集めて、その税金の中から予算が決まっていく」という風に考えていました。ただ、「税収」が少子高齢化などで伸び悩んでいて、「しかたなく国債を発行して穴埋めをしてきた」という理解だったのです。いまでも日本国民のほとんどはそう考えていると思います。

ところが、世界各国を見渡してみると、この考え方は、古くなっていて、金本位制でなくなってから、”発想の転換”が必要になったのだと思います。

つまり、現代は、「国の予算は国債を発行して、その一部を税収で補う」という風に考えるということです。経済発展は毎年の「国の予算」によって決まっています。経済の発展のためには、例えば日本の場合、2%程度のインフレ状態が最適で、そのインフレ率に収まるように「国の予算」を最初に決めるのです。

経済成長に必要なインフレ率:2%

(そのインフレ率にするための)国の予算=国債+税収

外国はこうすることで、経済成長を生み出し、税収も増えていくという流れを作り出していたのです。

インフレとデフレ

「インフレ」と「デフレ」という言葉は、学校の授業で聞いたことがあると思います。「インフレは良くて、デフレは悪い」「ハイパーインフレは危険」「日本はデフレが20年間も続いている」という話も、最近よく聞こえてきます。経済用語なので難しそうに聞こえるのですが、ここではざっくり理解してもらえたらと思います。

インフレは、すごく簡単にいうと、「将来、物価の価値があがるから、いま手元にある『お金』の価値が低くなる」ので、「『お金』の状態で持っておくと損する」考えになり、「投資や消費に『お金』が回る」ということです。

デフレは、逆で、「将来、物価の価値がさがるから、いま手元にある『お金』の価値が高くなる」ので、「『お金』の状態で持っておくと得する」考えになり、「投資や消費に『お金』が回らない」ということです。

さて、この2つを比べた時に、どちらが経済発展をするかはすぐに分かると思います。そう、国は常に「インフレ」であるということが大事なのです。

ただ、「インフレ」が行き過ぎると、経済が大混乱になってしまいます。例えば、昨日スーパーで「牛乳」が100円だったのが、今日買おうとしたら、200円だった、なんてことが、過去の歴史では実際に起っているのです。それを「ハイパーインフレ」と呼んでいて、『お金』の価値が大きく下がりすぎてしまうこともまた問題なのです。

そう考えると、インフレで経済発展をするけど、インフレになりすぎると危険なので、「ほどよいインフレ」が良い、ということになります。これが先ほど書いた毎年2%程度のインフレを目指す、という理由です。

『お金』を作りすぎると、「ほどよいインフレ」を超えて「ハイパーインフレ」になる可能性はあります。これが国債を発行しすぎるときのたったひとつの心配事といってもいいでしょう。ただ、もし、「ハイパーインフレ」になりそうであれば、そこで「税金」が役に立つのです。

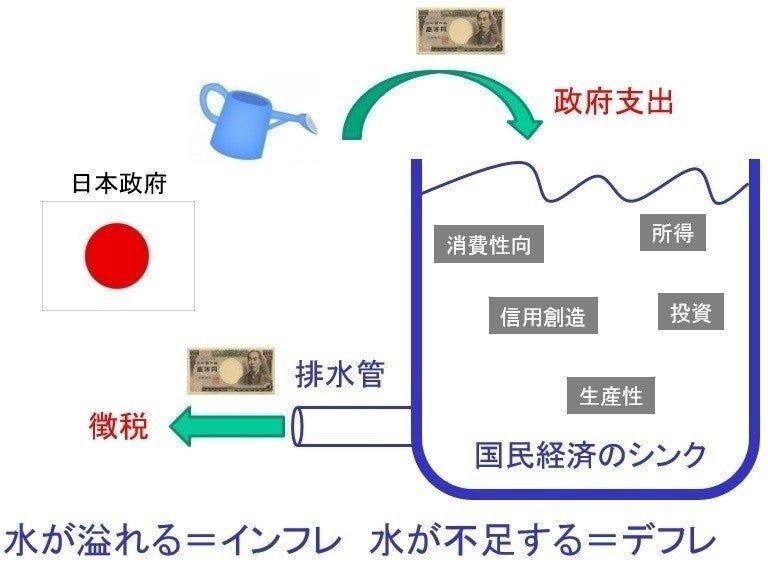

(出典:mtdata.jp)

税金はインフレ率を抑えるために使えばいいということです。

たばこ税はたばこを規制するための罰金です。炭素税は二酸化炭素を規制するための罰金です。罰金があることで、規制されて、流通を減らすことに繋がります。消費税は消費をするのを規制するための罰金なので、「ハイパーインフレ」になりそうで消費活動をひかえてほしい時に消費税を増税することは、「ほどよいインフレ率」に保つためにとても有効なのです。

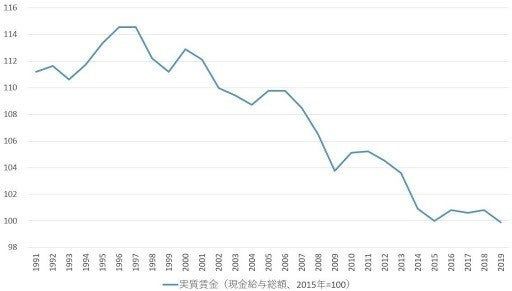

ちなみに、日本は20年間デフレの状態が続いているので、経済発展をせずに、国民の給与も毎年下がり続けてしまいました。もし『お金』を作って国民や企業に支給することで、「インフレ」になってくれるなら、一刻も早く「ほどよいインフレ」を目指してほしいものです。

(日本の実質賃金の推移(2015年=100)/出典:厚生労働省、mtdata.jp)

日本という国の本当の姿

ここまでに書いてきたように、「日本の赤字国債は外国と比べても問題ないレベル」「円建ての国債発行で財政破綻することはない(財務省)」「国債発行をひかえめにしたことで経済成長ができなかった」という国が日本なのです。その上、消費税を増税して、インフレにさらにブレーキをかけてデフレを20年続けている(さらに続けようとしている)としているのです。

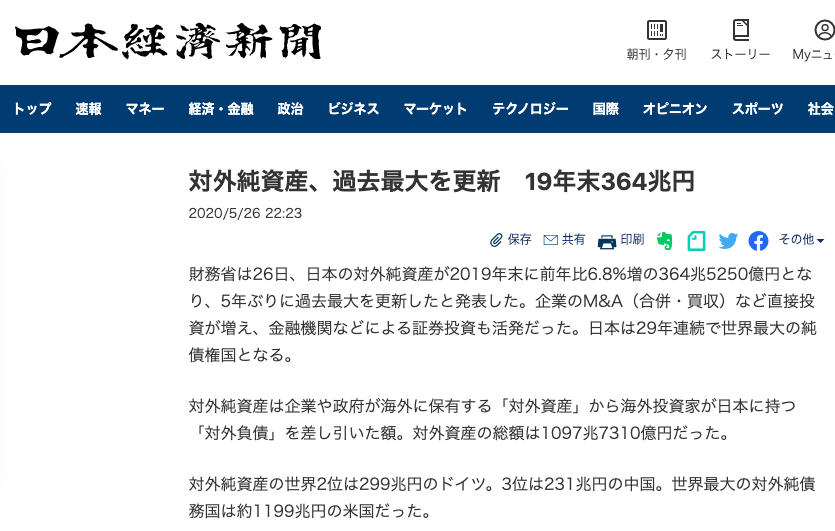

さらに、実は「日本は世界最大の対外純資産国=お金持ち国家」であることも知っておいたほうがいい”事実”です。対外純資産国とは、ざっくりいうと日本が外国に借りている『お金』と貸している『お金』を差し引きして、360兆円のプラスの”資産”があるということです。ちなみに、米国はこの対外純資産はマイナス約1,200兆円という状態です。

(引用:日本経済新聞)

私が勝手にイメージしていた日本の姿と、本当の日本の姿はぜんぜん違う印象でした。

ちなみに、「円建て国債=自国通貨建て」をできる国は、世界ではそんなに多くなく、日本という国や日本円の「信頼」は世界トップクラスであると分かります。しかも、さらに変動相場制(=1ドルが103円や110円になったり変化する)であることも国の「力」を表しています。

最近、財政破綻したレバノンは、固定相場制といって「1ドル=1,507.5レバノン・ポンド」の交換レートが定められていました。ただ、戦争などの影響もあり、国内で小麦や燃料を自給する力がなくなっていました。そうすると、国民は海外からの輸入に頼ることになります。グラフのように貿易収支はずっと赤字が続いています。

(レバノンの貿易収支(百万ドル)/出典:UNCTAD、mtdata.jp)

貿易赤字ということは、自国通貨であるレバノン・ポンドが売られて、ドルが買われるということになるため、レバノン・ポンドの価値がどんどん下がってしまいます。

ちなみに、固定相場制とは国がそう決めたら勝手に固定されるわけではありません。どうやって相場を固定するかというと、レバノン政府が「ドル建て国債」を発行して、ドルをかき集めてレバノン・ポンドを買うことで、価値を支えるのです。

レバノン政府にとって「ドル建て国債」は自国通貨ではありませんので、いつまでも無制限に「ドル建て国債」を発行できるわけではなく、ついに借金の返済ができない状態に追い込まれて「財政破綻」したのです。

つまり、こうした国の通貨には信用がないため、「固定相場制」で国が自分たちの通貨の価値を支える必要があるし、そのために外国の通貨で国債を発行する必要があるのです。これはヨーロッパ・EU加盟国にしても同じなのです。ギリシアが財政破綻したのは、ギリシアが単独で自国通貨が発行できなくなったため、見放されたということなのですね。

もし、日本が本当に国の借金で「財政破綻」する可能性が高い国なら、日本円を持っておきたくないとみんなが思った時、日本円の価値が高まることがあるほうが不思議です。米国が300兆円もドルをばらまいたことで、日本円は円高傾向になってしまう=日本円の価値があがったことも、こうした「日本の本当の姿」を理解すれば、納得感があります。

そして少子高齢化の日本の未来は暗い、とよく言わていることも、必ずしもそうではないかもしれません。「ほどよいインフレ率」で経済が活性化して、「政府支出によってインフラが整備」され、「労働人口に頼らないで生産性を高める」ことができれば……。特に、生産性は産業革命によって300倍も向上したという歴史があります。今後かならず訪れる、AIとロボットでも生産性は大きく向上するでしょう。こうしたテクノロジーをあらゆる業界に取り入れていくことで、労働人口が減っていく日本であっても経済発展はできると考えられるようになりました。

『お金』の正体・これから起こること

ここまで見てきたように、米国の経済の方針によって、日本を含む諸外国は「右へならえ」をせざるを得ないため、ある意味、日本にとっては「大きな方針」が変わるキッカケになりそうです。

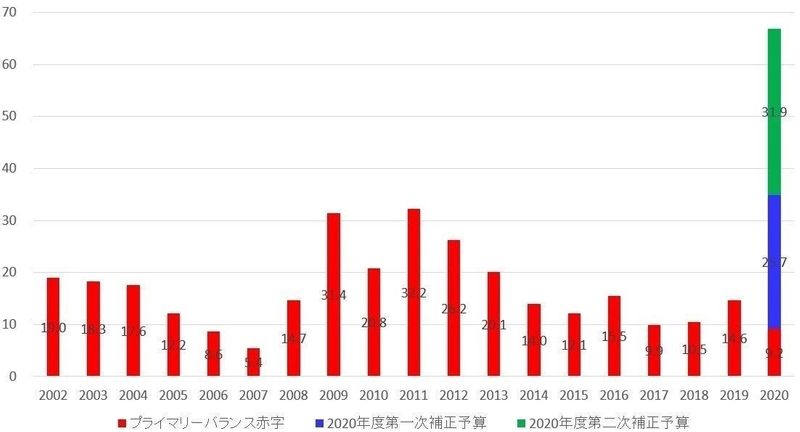

少しむずかしい言葉になりますが、日本では、「プライマリーバランスの健全化」=国家運営は企業や国民から集めた「税収」の中で行うべき、という考え方が根付いています。

ただ、このコロナショックによって、「そんなことをしていたら企業や国民が助からない」というレベルの緊急事態となったことで、「国の借金が増えようとも企業や国民を救うために国債を発行する」ようになってきています。

(出典:内閣府、財務省/mtdata.jp)

実際に、2020年はコロナショックを補うために、第一次補正予算と第二次補正予算で、ここ20年では見たことのないような予算がつくようになっています。この予算は「国債発行」によって、『お金』を生み出した結果なのです。

そして、政府が毎年出す「骨太の方針」という大事な指針の中で、2020年ははじめて「プライマリーバランスの健全化」という言葉が消えたのです(※厳密にいえば目次にそれを匂わす文言は残っている)。

「(適切なインフレ率の中で)国は国債を発行すれば『お金』をいくらでも作れる」ことが国民に知れ渡ることで、「国はデフレではなくインフレを作り出すこともできる」し、「デフレや不景気の時に増税は必要ないことも分かる」し、「消費税は消費活動に対して罰金を与えるもので、こういったデフレ/不景気の時には行うべきではない」ことなどの理解が広がってくるはずです。しかも、その中にいて日本は「自国通貨建国債」を発行でき、「変動相場制」であることも恵まれた状況にあります。

今回、給付金として、国が『お金』を発行して、国民に1人10万円を配布するといったことは、ほとんどの諸外国で行われていて、これが毎月のように生活を保証するベーシックインカムへの一歩になるという考えも広がっています。日本もこの流れで引き続き、これまではできなかったような「国が『お金』を使う(財政出動/政府支出)」をもっと多く行って、米国・世界の中心通貨であるドルの価値が落ちないように支えていくことが、「医療」と「経済」を両立させる、たったひとつの道だと考えます。

おわりに

ここまで書いてきたように、私は日本の国や国民が「経済」について発想の転換をすることで、「医療」と「経済」を両立させられることができると考えます。具体的には、コロナショックが収束するまで国民や企業に支給し続けるということです。

先行きが不安な国民や企業が一息つける環境を整えてはじめて、医療崩壊が起こりそうになったらステイホームで自粛ができると思います。

諸外国と比べても、国債発行(政府支出)が少なすぎて経済成長ができなかった20年を、コロナショックをきっかけに取り戻そうではありませんか。国民の声を国に届けることで、その実現が高まるかもしれません。このブログを読んでくれて共感いただけたら、Twitterなどでより多くの人に届けていただけたら嬉しいです。

投稿者の人気記事

ウッドショック(´°д°`)↯↯

Gamestonk!! 〜ゲームストップ株暴騰の背景〜

NasdaqがDeFi(分散型金融)関連のインデックスを上場させると聞いたので、構成銘柄を調べてみた

イーロンマスク(Elon Musk)とビットコイン(BTC)

NFT解体新書・デジタルデータをNFTで販売するときのすべて【実証実験・共有レポート】

【最新】Braveブラウザの素晴らしさを語る【オススメ】

最低賃金の推移2021。

Bitcoin史 〜0.00076ドルから6万ドルへの歩み〜

オランダ人が語る大麻大国のオランダ

Decentralizationについて語る時に僕の語ること

Bitcoinの価値の源泉は、PoWによる電気代ではなくて"競争原理"だった。