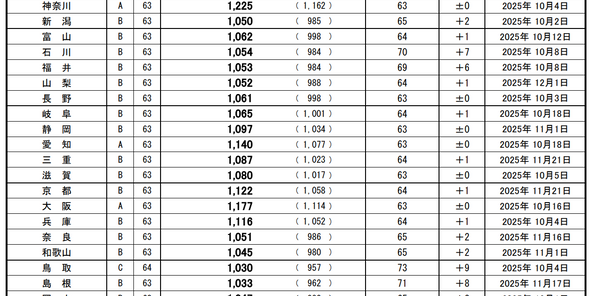

収入に対して共済金とか医療費とか色々な控除を「した場合」と「しなかった場合」でどう違うのか見てみよう。

と、そんなお話。

①OECDで見る平均年収(444万)、②働き盛りの会社員(720万)、③高収入(2200万)

で、給与のみとして比較していきます。(1ドル115円として計算)

まずは

本当に何もしなかった場合。

給与所得がいくらになるかを求めます。

◆年間で計算する為源泉は無視し、給与のみとして申告の控除は無しとします。

◆雑損、配偶者控除・保険控除は無しとします。

◆医療費(診療、かぜ薬、湿布、タクシー代含む)が年間20万あるが医療費控除の仕組みが分からない為、申告はしなかったとします。

(EXCELの場合)給与から最低段階を空白にする表を作った上で控除は

IF(給与<=段階下限,給与-55万,給与-(給与*MAX(控除率)+MIN(控除額)))

給与から控除額を計算するとこんな感じ。

住民税は地域で微妙に差がありますが、大きな揺らぎはありません。

所得が増える程に控除額は減るので、単純に見れば稼ぐほどペケな印象になりますが実際は扶養控除の範囲の年収なら従業員として、それ以上なら非常勤の役員として報酬を出せば社会保険は未加入で構わないなど、下地がある人程やり様があります。

社会保険に加入しない場合は国民保険の16,610円×12か月で20万弱と所得に対する健康保険(扶養の範囲なら配偶者のみ)の支払いに。健康保険料を多く払ってもサービスに違いはありませんので、この辺は自分で調整出来るか否かという感じでしょうか。

所得税・住民税は全てが控除された後の「課税される所得」に対してかかります。

何も対策しないとよく分かりますね。

法人税も真っ青の2000万overの人は無対策だと収入の1/3をまきあげられます。

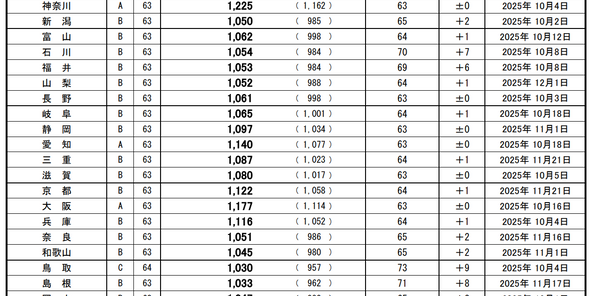

対策した場合。

◆医療費は申請、共済金を積み立て、所得に対して2,000円負担で済む程度の寄付(ふるさと納税)をした場合。

所得税・住民税が激減し、将来的な資産が増えている事がわかります。

日本は諸外国と違い、税額はとても高額ですが、古い仕組みを流用しているが為に、ある程度の低所得者への課税はどうしても抜本的な改定をしない限り低いままです。

なので、「攻め処」はその付近という事ですね。

ちなみに共済金(小規模企業共済+iDeCo)の支出が大きいですが、年間①で20万弱、②で33万弱、③で82万程度手残りが増える事になります。先ほど少し触れましたが、報酬が多い人の方が恩恵がある為、下地がある人程やり様があるというのはこういう所ですね。

受給する側の為に賦課側の負担が大きい方式なので、年金制度もそうだが共済制度も信用出来ないぞという人も居ると思うので補足、「雑損」で年金積立が控除化出来るものもあるので、興味があれば調べてみましょう。

さて、これで終わりではありません。

報酬の出し方を変えてみましょう。

ここからは事業主の協力が強い、もしくは自分が事業主である場合の対策です。

年間100万円を旅費規程により受け取った場合。

「国内外の出張等による旅費規程による日当手当」という仕組みが存在します。

役所でも活用されている仕組みですが、あまり大っぴらに使われてはいません、定める必要があるかどうかみたいな事でわざわざ手間な事はしませんよね。

この仕組みの大きなメリットは法人側は支給額がそのまま課税仕入れ=仕入額控除=経費に出来、受け取った側は「交通費または旅費」である為、所得税法上は非課税と定められていますので、所得税・住民税の対象になりません。

しかも距離さえ定めればどんな単距離も出張になりえます。

出張イ:勤務地より50km未満の出張

出張ロ:勤務地より50km以上の出張

出張ハ:宿泊を伴う出張

とした場合、一歩でも外に出れば出張ですね。

出張目的は例えば不動産の物件調査で全て解決しますし、沖縄に行っても北海道に行っても「その物件を検討した」ならば出張として成立します。

日当はイが4,000円、ロが5,000円、ハが6,000円と定め、宿泊費も固定で定めたとすると全てを非課税で受け取る事が可能です。

理由が雑だったり、業種によっては難しい場合もありますが、成立する業種であれば使わない手はありません。

会計士さんに依頼している法人であれば、是非相談してみると良いですよ。

さて、話を戻して、旅費規程で100万(4,000円×250日)得た場合。

①の人は444万から344万の給与になるが100万の旅費日当が入る為、申告するのは344万に対してのみ発生する為、手残りがどんどん増えていく。

③の人はもう無対策の時よりも多く手残りがあるが、年金も年111万も蓄えられ、さらにふるさと納税で10万円相当の果物や肉、米をタダでもらえる。

まだまだ対策は出来るが、今日はこの程度にしておこう。

ちょっと法人向けというか法人の協力が必要過ぎる気がする。

事前届出確定給与、定期同額6万対策、倒産防止共済、資本金無税受取(解体時の残余財産株主分配)とかetc…

個人と法人の分岐点の話をちょっと前にしたが、場合の内容は上述の通り。

両方使うのがベスト!という人が多いのはこういう内容があるからですね。

ちなみに社会保険料の最小金額は

6,751×12ヵ月=81,012円(健康保険)

16,104×12ヵ月=193,248円(厚生年金)

=274,260円で、個人負担は半分なので137,130円。

です。

ここから最高効率は毎月6万円の報酬で、他に旅費規程での日当や交通費、宿泊費で報酬を出し、法人解体時に向けて積み立てる部分を上手く計算して所得税・住民税をゼロ付近まで調整している人が増えたらどうなるでしょう。

年収100万以下だけど、1000万超の所得者よりも裕福な暮らしが出来、税金はほとんど支払う必要はありません。

と、いう事であえてこの額にしましたが

実際に金融庁の金融教育で例に出ている30歳年収650万みたいなのを探す難しさは当然ありますが、日本の平均年収が低いのは、こういう理由もあると思います。

表の世界にいる人達はこんな事見栄えの悪い事はしないで、高い報酬の方で対策し、手残りを出しているでしょうからそれの間がコレなのでしょう。

72万+72万+72万+72万+72万+2000万、6人で2360万、6で割ったら390万、南無。

平均年収の話が情報操作やウソだったとしても「非正規やパートも入ってるし、おかしい!」と騒いでも何も変わりません、同じ検証方法で日本だけ偽データを出す方がハイリスクなので、それなりに信憑性は高いと思いますし、周囲の50歳ぐらいの人の年収が300万ちょいちょいだろうという事を想像する方が現実味はありません。

これがウソならばそこまで婚活で低年収で困ってるみたいな人も居なくなっているだろうし、超高所得層と計画的な低所得層が平均を偏らせ、むしろ平均値を安定して保っている人も少ないという事態かもしれませんが、気にしてはいけません。

何しろ事実は「現在の自身の稼ぎ」ですので、現状の効果を高め自分への投資や将来的な金融資産を確保する為、生きたお金を生成する事が重要だと思います。

小さくとも法人を自身でやっていれば給与は「支給する側」なので、社会保険料(健康保険・厚生年金)の折半分、貢献度から手残りや各個人の会計知識も考慮し支給額を決めたりするので、会計士に丸投げでない限りは把握していると思います。

給与を「受け取る側」は給与明細から所得税や住民税、社会保険料がどの程度支払われているのかを源泉徴収部分などから知る事になります。

ここで重要なのは、いくら払ったかの把握ではなく

どうすれば将来的な金融資産を多く残せるか・増やせるかを検討する事です。

日本の失われた30年(年収的な意味で)はもう周知の事実になりましたが、

所得税+住民税(州税)は平均年収がほぼ2倍のアメリカと比べても1.1倍ほど高く、1.4倍弱のドイツと比べても1.15倍ほど高いので、日本は所得に対する税種が多い事と、金融リテラシーの低さと、税対策情報の「計画的な未提供」から個人は

「稼ぎの多い人ほど税収は高くなり、高所得になるほど対策効果が高くなるが、その方法をあえて教えない為、知っている層のみが恩恵を受け、知らない人は自分から調べなければ簡易的な対策すら取れない」

状況であり、法人の立場で見ても、賃金は低いと言われるが企業側は精一杯出しており収益は大きく変わらなくとも年々上がっていく、失敗したら終わり気配の社会、大成功しても法人税が高い、高利益を上げる企業ほど日本に籍を置きたくない。

でも平和。

でも実際に海外に出ても対策しきれないから手残り変わらない。

でもTaxHavenの法人口座は超欲しい。

今年の4月から開始される高校生への金融教育がキチンとしたものだと良いなぁ。

ではでは。

騙されないために学ぶ、その通りですね、ですが…うん、その通りですね。

次のステージへ行こうッ!

投稿者の人気記事

Gamestonk!! 〜ゲームストップ株暴騰の背景〜

最低賃金の推移2021。

Decentralizationについて語る時に僕の語ること

ジョークコインとして出発したDogecoin(ドージコイン)の誕生から現在まで。注目される非証券性🐶

NFT解体新書・デジタルデータをNFTで販売するときのすべて【実証実験・共有レポート】

17万円のPCでTwitterやってるのはもったいないのでETHマイニングを始めた話

いま頑張って働いている人たちへ【仮想通貨】でカンタン貯金UP!~バイナンスの使い方初心者編~

iOS15 配信開始!!

ウッドショック(´°д°`)↯↯

NasdaqがDeFi(分散型金融)関連のインデックスを上場させると聞いたので、構成銘柄を調べてみた

Floki Inuトークンを紹介~イーロンマスクにインスパイアされて開発~