公開テストネット(11月4日12時スタート)に向けて鋭意開発進行中です。

テストネット参加へ向けての情報は今月後半に投稿予定です。もうしばらくお待ちください。

今回のブログでは、Yamatoをより理解していただくためにFAQ(よくある質問)をジャンルに分けて整理しましたので、順を追って公開していきます。

全部で、1,総合、2,仕様/動作、3,他プロトコル比較、4,ケーススタディ、5,YMTトークンアロケーションの5ジャンルです。

今回は1,総合、と2,仕様/動作です。

1,総合/

Q1 MakerがJPYペッグトークンをリリースしたら負けちゃうのでは?

A 一番になる必要は必ずしもないと言えます。確かにMakerのブランド力は強いと思いますが、Yamato独自の強み(例えば、清算なし、永続金利なし、債務免除可能、プロトコルによる1円保証など)もあります。

分散型の暗号資産担保ペッグトークンの一つとして有効性と信頼性を高めていくことが大切だと考えています。

Q2 中央銀行や有力金融機関がJPYトークンをリリースしたら、YamatoProtocolは不要なのでは?

A CBDCなどの中央発行されたデジタルフィアット、大手金融機関が後ろ盾となるようなUSDT,USDC等のペッグトークン、それらはユーザーにとっての選択肢として有用なものだと思います。しかし、そうした集中管理体制外の単一障害点の存在しない分散されたペッグトークンプロトコルもまた、その存在価値があると思います。あらゆる管理機関が生まれ、また倒れようとも、分散プロトコルはその永続性という点で優位です。

他には、企業や特定の組織が、資金決済法(前払式支払手段など)を応用(いわゆる専用ポイント換算)してフィアットペッグを模したトークンを発行する例も増えてくると思います。これらはフィアット換算の価値以上の何らかの価値を付加することでそのユーティリティを高めることができるでしょう。名称こそ法定通貨を連想させようとも、行っていることは1ポイント=1円の企業ポイントと同じです。(専用商品券に酷似)(既存の企業サービスポイントや専用商品券等よりも、流通仕様に強みがあります。)

つまり、YamatoProtocolとはやっていることもやろうとしていることもまったく異なり、トークンの性質や使われ方、価値基準なども競合しません。似ていることは円換算値とトークン単位が同じくらいであることだけです。

Q3 後発のプロトコルになると思うが、どうやって市場を開拓していくのか?

A 仰る通りYamatoは後発ではありますが、現状市場を独占し得る強さのプロトコルは存在しません。それはMaker(Dai)でこそです。

ガバナンストークンとプロトコル収益の分配、ユーザーインセンティブ等のトークンエコノミクスによって効果的にゲーム理論を活性化し、競争原理を誘発し、市場での優位性を高めていく施策を講じていくと同時に、コミュニティ主体での分散され自律的なパフォーマンスを追求していきます。基礎となるプロトコルはその優位性に於いて十分な競争能力があると見ています。

Q4 将来的にどういった発展が計画されているのか?

A v1のリリース後、プロトコルはメジャーアップデートとして多段階でのバージョンアップを計画しています。それはプロトコルのオーバーホールと再設計も伴いますし、機能拡張によって市場適応性を高めていきます。(詳細は別途ロードマップにて)

同時に、コミュニティガバナンスはその方向性を決定し、プロトコルの将来の鍵を握ります。

日本円ペッグの分散型トークンとして最も大きな市場シェアを握ることが重要であると考えています。

CJPYが金融資産又は金融ツールとしてあらゆるプロトコル、場面、機会にてサードパーティにて活用されることが理想です。

Q5 CJPYのユースケースはどういったものがあるか?

A これにはいくつかの立場上の違いがあると考えられます。

一つはCJPYを発行するユーザー、この場合は担保資産等に対するレバレッジや資産を守りながらも活用効率向上を狙って、低手数料での流動性引き出しを可能にします。

またガバナンストークンの獲得など、長期視点でのプロトコルへの参画や収益獲得という側面もあると思います。

もう一つは市場でJPYを売買及び外部レンディングDapp等で貸借するユーザー、この場合は、日本円ペッグトークンの信頼を元に低ボラティリティを活かしてリスクを抑えた資産活用が可能になります。

さらに、サードパーティサービスでの基軸通貨的な存在になれることも目標の一つと言えます。取引所やCeFiサービスで活用されることは最も重要なユースケースと言えるかもしれません。

CJPYの市場価格でのアービトラージも可能でしょう。

CJPYが一円を下回っている場合は、市場で購入してYamatoProtocol内で償還することで一円の価値が保証されます。市場で一円を上回っている場合は、新規に発行(一円確定)し市場で売ることで差益が獲得できるなどです。

また、CJPYは価値の保証されたトークンであることから、蓄財(SoV)としての需要も満たすことができると考えられます。

Q6 YamatoProtocolによって、何が変わりますか?私達にとって良いことは何ですか?使うことで世界はどのように変わりますか?

A YamatoProtocolは暗号資産を担保にしてステーブルトークンを借りることができるDappです。あらゆる性質のトークン(例えばコインや証券、株式、権利や保険、またそれらを表すNFT等)を基にして、共通の合成資産トークン(例えばCJPY)を生成します。

これは流動性の安定化など、経済活動に於いての支柱になるものです。

限られた流動性の資産を、CJPY等のステーブルトークンに変換することでその活用と流動性を得ることができます。

資産を販売せずにその価値を活用することは、経済活動を活性化させると信じています。

2,仕様/動作/

Q7 「清算無し」という仕様はどのようにして成立するのか?

A 他のプロトコルに見られるような”一定の担保率を下回った場合”等に担保資産を引き取り販売し債務を相殺して清算する、という動作はYamato Protocolにはありません。

担保率の低いPledgeは償還の対象となっている以外は、強制的に担保を差し押さえられることはありません。

ユーザーもしくはプロトコルによって償還されることにより、担保はその時点の時価でCJPYと引き換えられ債務を相殺します。(担保率の低い金庫が優先的に資産償還の対象になります。償還は担保が基準値以下の場合のみ可能です。)

最終的に担保を全て償還しきったPledgeには”未払いの債務”が残りますが、担保が0になったPledgeはシステムによって残債務が免除されます。これはプロトコルが徴収した手数料の一部(20%に設定)を割り当てて動作します。

Q8 「償還」とは?

A Yamato Protocolの健全性を保つために重要なシステムです。

担保基準値を割り込んだPledgeの担保資産のみを対象とし、CJPYを1円の保証価格で担保資産と引き換えることができます。

ユーザーは、担保基準値割れPledgeがある場合に限り、その担保資産をいつでも償還可能です。

また、償還はプロトコルによっても行われます。これはシステムが徴収したfee(の80%が蓄積されます。)から行使され、システム全体の担保率の健全さを保つ効果と、引き取った担保はYMTステーカーに分配される報酬となります。

Q9 プライスオラクルの仕様はどのようなものか? それは安全か?

A プライスオラクルの誤作動及び価格の異常操作等はシステムにとって非常に危険です。

Yamatoでは第一プライスフィードにChainLinkETH-USD,USD-JPYを使用し、セカンドフィードとしてTellorETH-JPYを待機させます。

Q10 担保率が低下して清算されるトリガーはどのように働きますか?

A 担保率低下によるPledgeの清算はありません。代わりになるのがプロトコルからの償還(fee積立からの担保買い取り)ですが、これはコントラクト作動のためにgasが必要ですが誰でもがトリガーできるボタンを設置します。(Etherscan等から直接操作も可能です。)

Q11 清算ペナルティはどのように決定されますか?

A 清算が無いので、ペナルティもありません。また、償還手数料や割引等もありません。

Q12 CJPYの流動性マイニングはありますか?

A CJPYの発行によってYamato DAO Token(YMT)のマイニングを行うことができます。ガバナンストークンのほとんどはコミュニティとユーザーのインセンティブになります。トークンガバナンスを通じてその配布方法を決定していくことになると思います。

Q13 どのようにして「清算なし」「債務免除可能」「1円保証」「継続金利なし」で永続的なシステムを実現しているのか?

A Yamato ProtocolはユーザーとEthereumとの契約によるJPYトークンの貸借プロトコルです。プロトコルの収益は手数料(発行fee)です。手数料は、高担保率にインセンティブを与えることで、健全な担保率維持を促進します。(発行feeは高担保率であるほど安く、システム全体での健全性(担保率)を高める力学が働きます。)

その上で、担保価値の下落に伴う不良Pledgeへの対処が必要になります。

これはユーザー及びcorePledge(YamatoCore)のどちらかによる担保の償還(CJPYと担保の引き換え)のみが必要な動作です。(←「清算なし」)

償還は低担保率のPledgeが優先され、その担保をCJPYとの引き換えます。担保は償還者(corePledgeの場合はYMTステーカーへ配布)へ渡り、CJPYはBurnされます。

不良Pledgeは全ての担保を償還後もCJPYの負債が残る可能性があります。これは手数料や発行時点からの担保価値の下落に伴う不良債権(Yamato Protocolにとって。)となります。

これをYamato Protocolは、手数料(の20%が蓄積されます。)によって相殺します。不良債権を持ったPledgeはYamatoCoreによって債務免除されるということです。(←「債務免除可能」)

Q14 償還とは何ですか? どういったものですか?

A 償還は、担保率110%未満のPledgeからならばいつでもどれだけ(最大全部)でも時価(=オラクルプライス)でCJPY1円固定で買い取ることができる動作です。

以上です。

次回は、他プロトコル比較とケーススタディです。

DeFiGeek Community JAPANツイッター

Yamato Protocolツイッター

コミュニティチャット招待リンク(ディスコード)

ガバナンスフォーラム

スナップショットガバナンス投票

ランディングページ

公式ドキュメント

2021.10.19

DeFiGeek Community JAPAN co-founder ひよこ🐣

【 DeFiGeek Community JAPAN の 紹 介 】

2017年に新興暗号プロジェクトのサポーターが集まり、業界の知見を共有して交流する場として始まりました。

そこから4年以上が経過し、業界は大きく進展しました。

DeFiが勃興し隆盛を極めており、その勢いは増すばかりです。

そこで旧来のコミュニティメンバーは2020年以降、もっと広範にDeFiを中心としたコミュニティに変革させようという流れになり、DeFiGeek Community JAPANへとリブランドしました。

コミュニティチャット( ディスコード )では、チャンネルを増やして様々なプロジェクトについて議論できるよう進めています。

業界有数の知見を誇るメンバーや各種専門家も多数在籍し、メンバーは着実に増えて参りました。(2021.10.18現在 1053名)

主な活動は、DeFiを中心とした情報と業界の正しい認識の共有、初心者DeFierのサポート、そしてスマートコントラクト(Dapps)の開発です。

DeFi経済圏に於いて、インターネット上の自然法則のような"機能"を作り上げること、様々な機能を誰でも簡単に使いこなせるための"ツール"を生み出すこと、この二点を目的に開発チームが発足しています。

私たちはDAO(自律分散型組織)としてDeFiとDeFierのための集会所のように育っていきたいと考えています。

これからの発展にどうぞご期待ください☆

過去五つのYamatoブログ

①初心者向け基礎解説

②DeFi経験者向け特徴解説

③YMTファーミングシステム

④YMTアロケーション

⑤ステーブルトークン生成者のインセンティブとは?

投稿者の人気記事

Bitcoin史 〜0.00076ドルから6万ドルへの歩み〜

【DeFi】複利でトークンを運用してくれるサイト

ジョークコインとして出発したDogecoin(ドージコイン)の誕生から現在まで。注目される非証券性🐶

CoinList(コインリスト)の登録方法

2021年1月以降バイナンスに上場した銘柄を140文字以内でざっくりレビュー(Twitter向け情報まとめ)

NFT解体新書・デジタルデータをNFTで販売するときのすべて【実証実験・共有レポート】

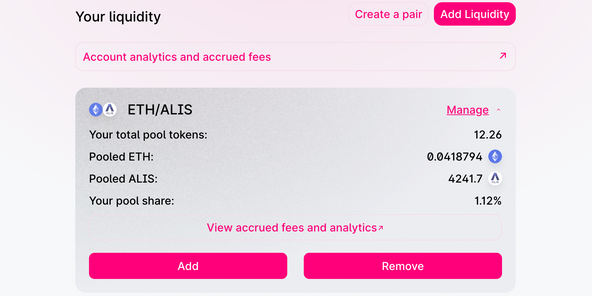

UNISWAPでALISをETHに交換してみた

【初心者向け】$MCHCの基本情報と獲得方法

コインチェックに上場が決まったEnjin Coin(エンジンコイン)コインを解説

Uniswap(ユニスワップ)で$ALISのイールドファーミング(流動性提供)してみた

バイナンスの信用取引(マージン取引)を徹底解説~アカウントの開設方法から証拠金計算例まで~