非中央集権型リザーブアセットプロトコル『Aliquo』が起こす金融革命に、各コンテンツからご参加ください🤝

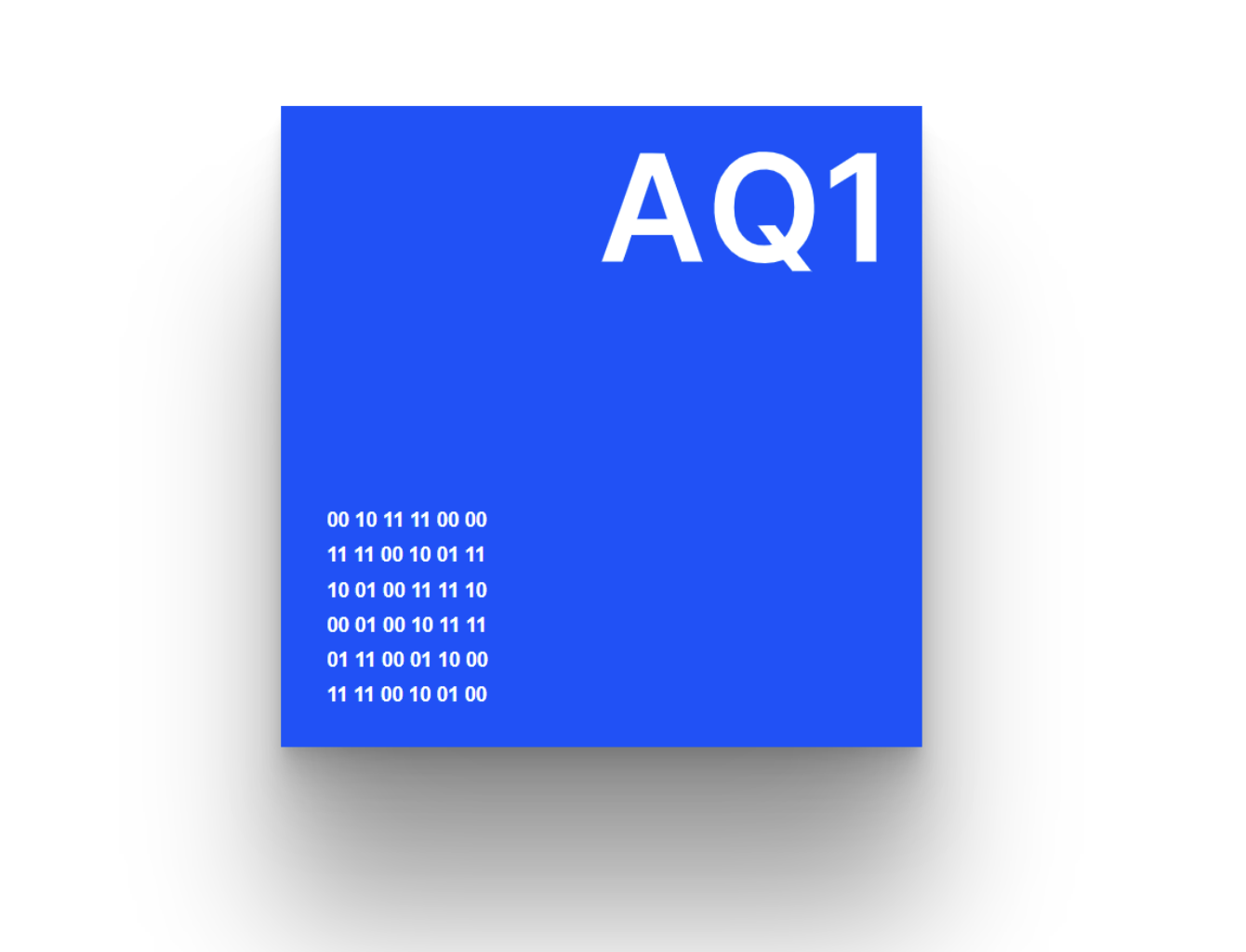

Aliquoは、ステークホルダーによって完全に所有され、管理され、保証されるコミュニティ主導のERC-721ベースのリザーブアセット「AQ1」をこの度発表しました。AliquoプロトコルのガバナンストークンAQ1は、1,000 NFTを1対1で担保し、セカンダリーセールによるロイヤルティから得られる収益を蓄積するプロトコルリザーブの0.1%のシェアを取得することができます。

この1年間、私たちは一般的に「stratified NFTs」と定義される研究を行ってきました。これは、簡単に言えば、構造的に実現可能で経済的に持続可能な、レイヤー状に設計されたNFTの概念を表現しようとしたものです。stratified NFTsは、NFTの視覚効果(レイヤー1;見る人に見える)に加えて、財務属性(レイヤー2;見る人に内在する)を含むよう設計されています。このようなビジョンを一年にわたり描き、その結果がAQ1(Aliquo-native token)に集約されているのです。

Aliquoのプロトコルデザインは、暗号市場で広く採用されている既存のメカニズムを構成することで「AQ1」を可能にしています。NFTロイヤルティをストリームとして活用し、プロトコルが所有する流動性を提供することによって、トークンゲートコミュニティ、DAO、マルチシグウォレットと相まって、Aliquoは根本的な金融機能を持つERC-721トークンを提供します。

Royalties as Liquidity (RaL)、Reserve-Backed、Proof of Value (PoV)、Protocol Ensured Value (PEV)、Non-Inflationary、Free-Floatingという金融の基本的な特徴を持つERC-721トークンとしてAQ1を誕生させたのです。

主な特徴

Royalties as Liquidity (RaL): デフォルトでは、AQ1はセカンダリーセールスのロイヤルティの10%を保持し、そのうち9%は基礎資産に再投資され、Aliquo Treasuryに割り当てられ、AQ1自体の価値の裏付けとなります。フライホイールの仕組みによって、Aliquoは隔週で、全トークンのセカンダリーセールで得たロイヤリティから得た利益を1,000 NFTの元金に戻し、AQ1の裏付けとなるフロアプライスを長期的に複合化させる好循環を提供します。

Reserve-Backed: 各AQ1は、Aliquo Treasuryの0.1%のシェアによって1対1で担保され、Ether、Wrapped Bitcoin、Dai、Liquity USDを含む原資産の積立金に裏打ちされ、結びつけられます。

Aliquo Treasuryは、ETH、WBTC、LUSD、DAIの再投資後、AQ1のセカンダリーセールに対するロイヤルティから得られる収益が配分されるプロトコルリザーブで、Treasuryの資産価値(100%)とAQ1供給上限(1000)の理論的比率が1対1となる1000ステークでシェアが設定されています。各ステークはAliquo Treasuryの0.1%に相当し、各AQ1の裏付け価値を1対1で担保します。つまり、各AQ1の裏付けフロアプライスは、0.1%のTreasuryのシェアと1対1で固定され、プロトコルリザーブが表す基礎資産と結びつきます。

Reserve-Backedは、NFTにオンチェーン価値を提供するだけでなく、トークン機能として、AQ1の予測可能な価値単位である「0.1%のステークで1対1に担保される」ことを提供します。

Proof of Value (PoV): PoV(Proof of Value)は、AQ1の裏付けフロアプライスを監査するための方法です。これは、誰でもAliquo Treasuryの資産価値をルートで検証し、ブロックエクスプローラーで追跡することができるデューデリジェンスプロセスとして機能します。Aliquo Treasuryが保有する総資産のオンチェーン検証を通じて、誰でも各AQ1のBacked Floor Priceを1対1で担保する0.1%のステークを計算し、証明することが可能です。

Non-Inflationary: AQ1は非インフレ型であり、1,000NFTのハードキャップ供給量を持っています。これは、AQ1のトークン供給量が全てミントされた後、スマートコントラクトはトークン排出を永久的に停止します。供給上限はスマートコントラクトのコードに埋め込まれており、誰でも確認できます。

Protocol Ensured Value (PEV): Aliquo Treasuryの資産価値の100%が、AQ1の裏付けとなる価値の担保として採用されます。AliquoがTreasuryのバランスシートから資金を売却せず、1,000 NFTがミントされた後に新しいトークンが発行されないと仮定すると、プロトコルはAQ1の裏付けフロア価格が、常にTreasuryの0.1%のシェア(1,000/100%)で1対1に担保され、下回ることがないよう保証されています。

Treasuryの資産価値がUSDではなく、ETH、WBTC、LUSD、DAIで測定される場合、各AQ1の裏付けフロアプライスはその現在の価値より下がりません。例えば、各AQ1のフロアプライスを1対1で支持するTreasuryの各0.1%のシェアが現在0.3ETH、0.06WBTC、400LUSD、400DAIに相当する場合、各原資産の当該数量が各AQ1の現在のプロトコル保証価値(PEV)を下回らないことが保証されるというものです。

Aliquoは、Treasuryのバランスシートをマーケットセールしないため、各AQ1の裏付けフロアプライスを1対1で担保するETH、WBTC、LUSD、DAIは完全に安定したままとなります。したがって、Protocol Ensured Value(PEV)は、AQ1の裏付けフロアプライスを維持または増加(つまり複合)させます。

PEVを計算する際には、価値(例えば、0.1ETH=200ドル)ではなく、量(例えば、0.1ETH=0.1ETH)で測定するようになり、結果として、4つの個別量を埋め込んで構成するカウント単位となります(例えば、PEV=0.1ETH + 0.01 WBTC + 200 DAI + 200 LUSD)。

Free-Floating: AQ1はフリーフローティングです。つまり、各NFTはTreasuryの資産価値の0.1%を超えて、プレミアムで自由に取引することができます。

Aliquoは、AQ1の価格の上限を一切設定していません。AQ1のレートはAliquoの介入なしに市場の力によって変動することが可能であり、各AQ1のフロアプライスを定めるTreasuryの0.1%のシェアを常に維持します。

ガバナンストークン

AQ1はAliquo DAOを通じてAliquoのガバナンストークンとして機能します。DAOはAliquoを統治し、Aliquo TreasuryをコントロールすることによってAQ1の一貫性を維持します。Aliquo DAOのメンバーシップは、少なくとも1つのAQ1の保有者に基づいており、AQ1保有者はAliquoの意思決定者であることを意味します。つまり、AQ1はERC-721ガバナンストークンで、AQ1保有者がAliquo DAOを通じてガバナンス提案を発行し投票することによってAliquoの将来を決定するのです。

AQ1保有者は、Aliquo DAOを通じて、Aliquoに関する全てのガバナンスの決定を行います。これには、開発や各種パラメーター、Treasury管理、その他コミュニティが必要と判断したものに関する決定が含まれます。

オンチェーンストレージ

AQ1はオンチェーンで生成・保管されます。各AQ1のメタデータとビジュアル出力を保存するためにサードパーティのサーバーは利用されず、イーサリアムのブロックチェーンがデータストアとして利用されます。

AQ1をミントする際、0と1で構成される36個の2進数を6行に分割してランダムに生成した文字列が、AQ1のビジュアル出力に刻まれます。指紋のように2つと同じものがないため、AQ1も2つと同じものはなく、完全にユニークなものとして存在します。

フライホイール効果

プロトコルのコアとなるAliquoアプローチでは、フライホイール機構を導入し、AQ1のセカンダリーセールによるロイヤルティから収益を集め、原資産(ETH、WBTC、LUSD、DAI)に再投資し、Aliquo Treasuryに割り当て、AQ1自体のフロアプライスの担保と裏付けとして機能します。その際、Aliquo Treasuryは、Treasuryの資産価値(100%)とAQ1の供給上限(1,000)の理論上の比率が1対1であるAQ1のフロアプライスを担保として裏付けられます:

AQ1の取引が増加することで、セカンダリーセールに対するロイヤルティ収入が増加します。

これによってTreasuryのバランスシートは増加し、その後、AQ1のフロア価格を裏付ける0.1%のTreasuryのシェアの価値が増加します。

AQ1のフロアプライスが上昇すると比例して、流通市場でのAQ1の各取引におけるロイヤルティからレバレッジ収益が発生します。

このサイクルが永久に繰り返される仕組みです。

複利のNFT

上記のフライホイールメカニズムによって、Aliquoは隔週でAQ1の全トークンのロイヤリティから得た利益を1,000NFTに戻し、その全額を再投資して次のサイクルで全ての資産の利益獲得プロセスを等しく加速させることができます。つまり、各AQ1の現時点での元本(裏付けフロアプライス)は、これまでの複利計算で獲得・加算された全ての利息の発生を意味します。

AQ1がより多く取引されればされるほど、プロトコルのロイヤリティによる収益がAQ1自体の裏付け価値として蓄積されるという、AQ1の裏付けとなるフロアプライスを長期的に複利で増やす好循環をAlikoのフライホイールは実現する仕組みです。ここで、AQ1のフロアプライスの複利化のポイントは、裏付けされたフロアプライスが上昇すればするほど、それに比例してAQ1のセカンダリーセール時のロイヤリティからの10%をプロトコル収益が反映され、さらに次の複利化のサイクルに入ります。

AQ1の各セカンダリーセールは、トークン供給全体に影響すると考られます。つまり、各セカンダリーセールでロイヤリティから得られる利息は、AQ1のトークン供給全体で希釈され(1,000セカンダリーセールあたりの利息)取引されるトークンに個別に得られる合計額は発生しないのです。つまり、AQ1の1回のセカンダリーセールによって、トークン供給全体に対して利息が発生します。

まとめ

AQ1は、ETH、BTC、ステーブルコインを含む原資産のバスケットに支えられ、分散型準備資産として機能し、その流動性を捕らえ、裏付け価値として発生し、トークンが減価することなく、時間とともに購買力を維持/増加させることを目的としています(リザーブアセットの主要な基本事項)。Aliquoは、AQ1を通じて、金融リスクを軽減するための新しいパーミッションレスの選択肢を、誰もが平等にアクセスできる形で提供します。

Aliquoのために設計されたものではありますが、AQ1のトークンモデルのデザインは、様々なNFTプロジェクトやDeFiプロトコルに適用可能であると考えられます。これを出発点として、他のプロジェクトが私たちのビジョンを適応させ、向上させるチャレンジについても、ぜひ見てみたいものです。

AQ1の公平なパブリックリリースは、今後数週間のうちに行われる予定です。各コンテンツで私たちをフォローして、発表をお待ちください。

詳細はホワイトペーパー、ドキュメンテーションをお読みください。

非中央集権型リザーブアセットプロトコル『Aliquo』が起こす金融革命に、各コンテンツからご参加ください🤝

投稿者の人気記事

【第8回】あの仮想通貨はいま「テレグラム-TON/Gram」

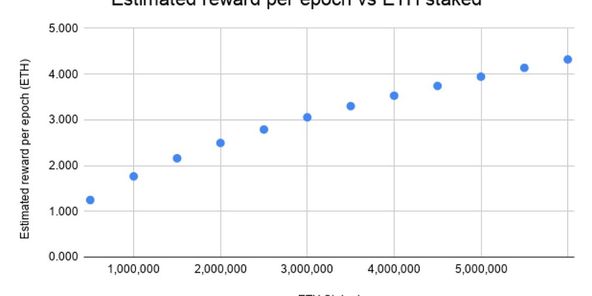

Eth2.0のステークによるDeFiへの影響を考える。

CoinList(コインリスト)の登録方法

バイナンスの信用取引(マージン取引)を徹底解説~アカウントの開設方法から証拠金計算例まで~

17万円のPCでTwitterやってるのはもったいないのでETHマイニングを始めた話

【初心者向け】JPYCを購入して使ってみました!

【初心者向け】$MCHCの基本情報と獲得方法

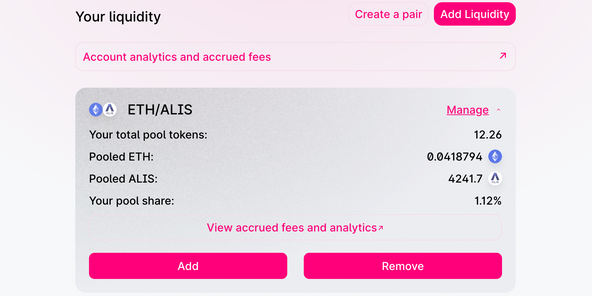

UNISWAPでALISをETHに交換してみた

ジョークコインとして出発したDogecoin(ドージコイン)の誕生から現在まで。注目される非証券性🐶

【DeFi】複利でトークンを運用してくれるサイト

約2年間ブロックチェ-ンゲームをして