IR更新されましたね。

2025年3月期第1四半期 決算短信〔日本基準〕(連結)

1Qの決算短信。

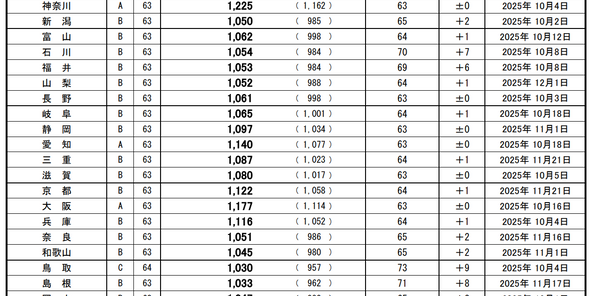

まず気になったのは売上ダウンですね下期偏重は利益だけじゃなかったんですね、昨年1Qが2242、今期1Qの目標2250に対して結果2154(21億5468万円)。

そして1Qの営業損失は▲2億8386万円でした、想定より多いですね、後ほどグラフで出しますが、決算の時に表示していた赤字見込みはおそらく▲2億3000万円程度。

ついでに返済が350万増えたり色々あって経常は▲3億、厳しィ~。

そして次に気になったのは負債、ナニゴト。

短期借入金が608,000から1,308,000(千円)…つまりキャッシュフローに何か問題があったか、新たな資金需要があったかで「7億円」の負債が発生したというコト。

今までの1Qではそんなの一度も出てきた事なかったのに、結果的に今総負債は3億ほど増えています、営業利益もないのにどうしていくんだこれ…。

売上高の数値で言うと原価はほぼ変わっていないのに売上だけ下がっているのに昨年同様…というか昨年以上の販管費に負けて営業利益ではなく営業損失。

諸々損失がデカすぎて法人税が4176万円還付されてるのか、大手なんだから税金で厄介になるのやめなよぉ…財務状況がガタついているコトが伝わってくる短信。

2025年3月期第1四半期決算短信補足説明資料

2025年3月期第1四半期決算説明会資料

Q1はほぼ計画どおりに推移

Q2より増収・黒字モードに

計画通り…?このざm(ry…おっと。

内容的には新規積上の51億円をどのように売り上げるかを超ざっくり説明されています、結局ふわっとしていて何も伝わってきませんが少し厳しく見ると

そもそも既存事業の増収面がまず海外(主に米国)の株情報、海外顧客開拓みたいな施策は見た目は良いように思いますが新NISAの急減速も読んでなかったし「大きくブレる」内容である事を理解していればこれで「9億円増収!」がいかに乱暴か分かる気がする。

NFT市場もそう、結局コインにはまだ触っていないしALISはそのまま。

そもそもこのWEB3ビジネスの不確実性を理解していればクーポンで6億円増収!もちょっとどうかと思う。

広告で新規顧客獲得!話進んでる!と言ってもその情報を聞くこっちはその収益がどの程度なのか知らないし教えてくれないので何も分かりません、10社増えたとしたらどの程度の収益があるんですか?

25億で一番大きい所の話はライブドアが絡んでいるのでちょっとマシ、特にライブドアの新たな試みはミンカブより速度感が良く確実性が高いものが多いと思います…が、収益化の速度は本部の行動より遅いハズです、なぜなら規模はミンカブの65%程度だから、シナジーを生むような顧客集約はまだしていません。

さらにYouTubeのチャンネル登録者数を見れば呼び込む為にお金を使っていないのは明らか、それぞれの細かな事業の規模も分からないし、全部まとめてメディア、ソリューション、その他…みたいな。

競合が多い「ニュース」「ショッピング」「バンク」などメディア系の厳しい市場での差別化は間違いなく出来ていないのに25億円増収するハズが無い、とても現実的とは思えません。

ちなみに補足説明資料には「マネジメントフィーが無かったらこれだけ利益があった」と言い訳と能書きだけがつらつらと書かれています。

これは以前からありますが内部でごじょごじょやる説明を補足でするぐらいなら、本決算の時の来期目標で全部書いてくださいよ…こうこうこうだから大丈夫だよって。

なんで毎回そば屋の出前みたいな状態になるんだろうか、こうしないと何かの法律に引っかかるのかな…?

当社子会社のミンカブソリューションサービシーズと株式会社プロジェクトカンパニーとの業務提携契約の締結に関するお知らせ

お、上場企業と業務提携。

プロジェクトカンパニーは…SBIとWeb3.0 事業開発支援に関する新会社

「SBIデジタルハブ株式会社」を設立している…と🤣🤣なるほど~。

そうかそうか、北尾氏が繋げたのか。

昨今、「Web3」をはじめ、先端的なデジタル技術を活用した新たな分野が出現し、急成長を遂げています。同時に、先端技術を保有する企業と、先端技術を活かした事業開発を推進したい企業が十分な接点を持つことができず、先端技術の事業化がうまく進まないという課題が生じています。

上記の課題を解決するべく2022年に設立されたSBIデジタルハブは、APIのプロバイダとユーザーをつなぐAPIプラットフォーム「API Hub」、Web3等の先端的なデジタル技術を活用する事業へのコンサルティングを行う「デジタルエージェンシー」を通じ、技術を有する企業と、事業化する企業を繋ぐ「ハブ」となり、国内における先端領域でのプロジェクトの成功を支援しています。

またWeb3との親和性の高い領域として、eスポーツ事業やVTuber事業の運営を行っており、コンサルティングを行うだけでなく、自らも先端領域の一プレイヤーとしてWeb3の世界を盛り上げていきます。

瓜生氏がやろうとしているtoku-chainとかいうよく分からないクーポンがどうのっていうのはちょっと分かりませんが、このSBIデジタルハブ株式会社ってのが絡むと面白そうですね。

HUBとしての立場なら規模云々に良い意味で左右されるし、上場企業と上場企業のタッグで一方はSBI、事業として顧客を増やす事が継続的な収益を押しあげていくのは目に見えるし信頼度も高い。

そう、Web3に手を出すならこういう動きですよね、手は出すけど二の矢も三の矢もあるし収益性の高い逃げ道もちゃんとある。

北尾さんミンカブ買ってくれないかなぁ…。

・

・・

・・・

はい、ここからは私の個人的な資料をば。

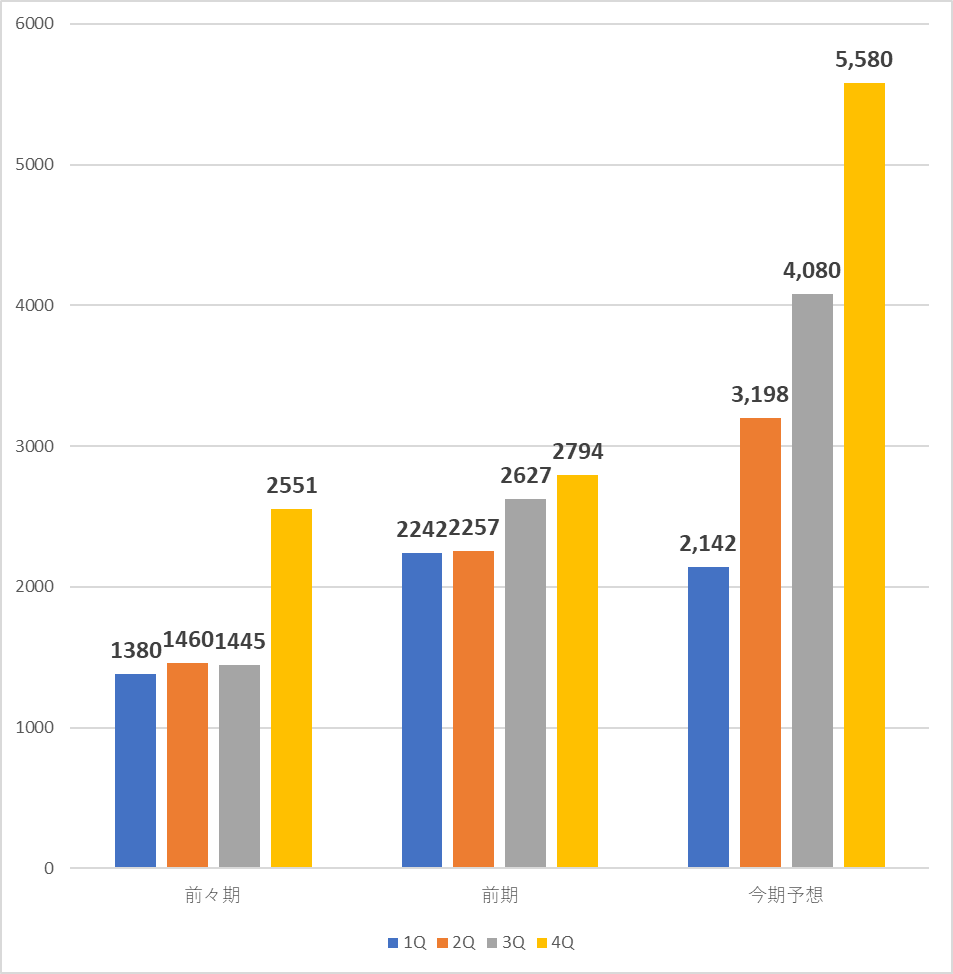

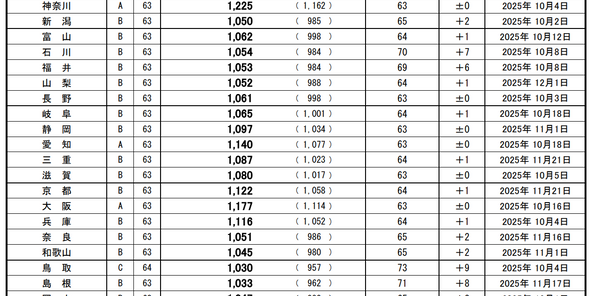

前期、前々期、今期の推移見込みですが今期は1Qが実際の値で2~4Qは前期本決算の時の資料の推移グラフの長さを計ってなんとなく揃えたものです。

1Qの減収を加味すると

1Q=2,250→2,142(▲108)

2Q=3,150→3,198(48)

3Q=4,050→4,080(30)

4Q=5,550→5,580(30)

こんな感じかな?単位は(百万)

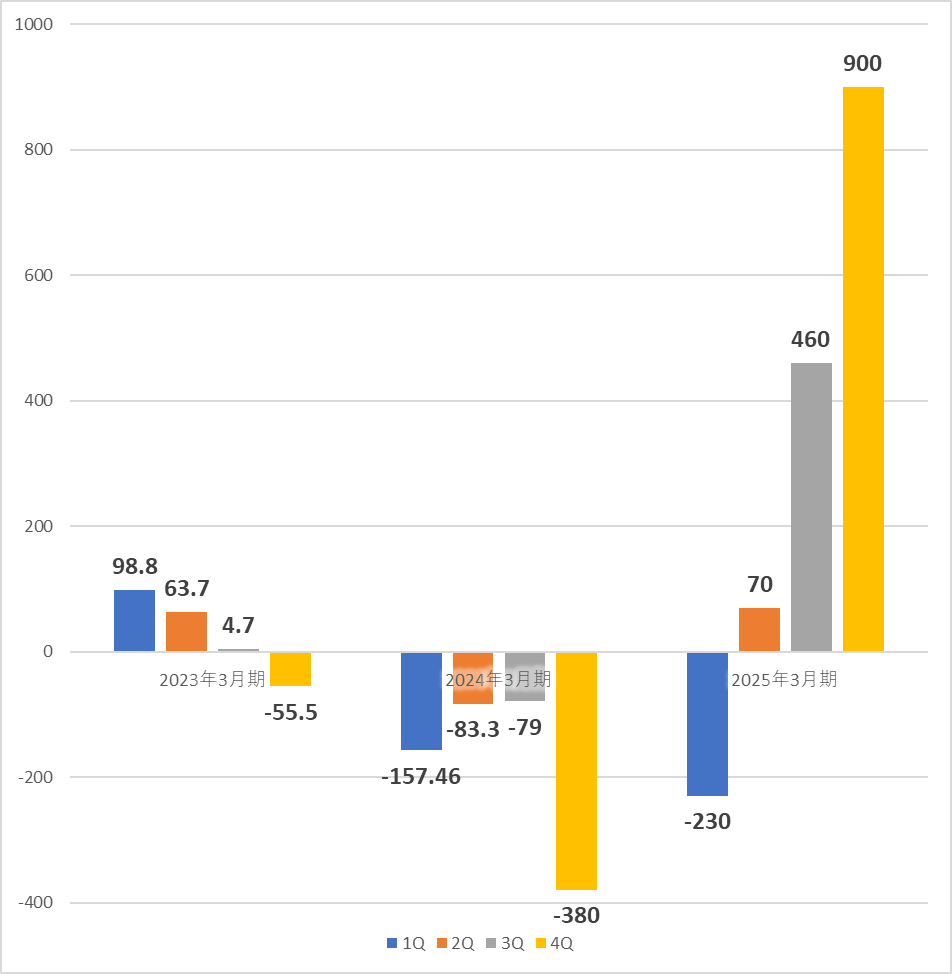

ついでに今期の「営業利益目標12億円」の部分も

1Q=2,250mmとして計ってみました。

1Q= ▲30.7mm = ▲230

2Q= 9.7mm = 70

3Q= 61.3mm = 460

4Q= 118.4mm = 900

グラフにするとこんな感じ、でも今期は▲230ではなく▲280だったので

1Q= ▲230→▲280

2Q= 70→85

3Q= 460→475

4Q= 900→920

とかで達成か、まぁきっと2Qの時に半期修正出してくれるでしょう。

しかしこう見るとライブドアが完全に寄与する直前から営業利益が消え失せているのが分かりますね、これまでの流れというと

ライブドアを買収して売上が反映する前

「ライブドアを買う事で2023年3月期の目標75億+ライブドア40億で115億円に!」

と、「ライブドアの子会社化と今後の成長戦略」で記載していましたが結局2023年3月期は75億ではなく68億で着地。

ライブドアの売上が反映した後

2024年4月期は115億ではなく99億で着地、これも流れがあって元々は110億にサイレント下方修正して発表し、100億にすると下方修正を発表しての99億着地、しかも下方修正した目標に届かなかったのに売上が30億伸びたと自慢気。

2023年3月期の4Qだけ反映した売上からすると現在のミンカブの売上は55~58億、そこにライブドアの売上40億が乗っかっただけだとすると…?

収益多様化のための先行投資を回収するターン(今期)

最近の…というかここ1年ぐらい?瓜生氏の得意技になった利益は下期偏重、以上。

今ある大きなネタは韓流イベント、相当な成果を出してくれることでしょう。

・

・・

・・・

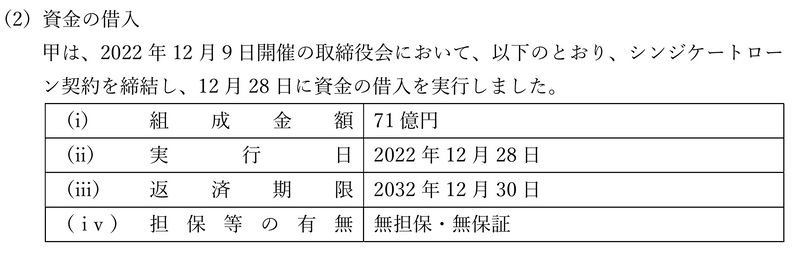

ライブドアの売上は40億で営業利益は10億、買ったのは71億で返済は10年。

ありえないけど1%で設定されていたとしても1年で7億5000万ぐらい返し続けないといけないワケだから返済原資は今後も大丈夫なのかい?ってのもあるし、営業利益がどれだけ大きくなったとしても利息だけで6000万ぐらいあるだろうから経常への影響もこんなに軽微ではないような気がします。

さらに大きなリスクとして今年の10月に●●キングとかシーソーゲームとか超サッカーとかtotooneとかメディア系全部ライブドアに統一して各コンテンツのユーザーの合併シナジー効果云々の話がありましたが、結局散らばっていたユーザー達は一人だったという事実に気付いてしまう…いや気付ける可能性があります。

超サッカーとサッカーキングに登録していた人が同じだったり、統合する事で重複する人は消える、のならば…?

まずは2Qの売上と利益、そして3QのUU数を見た時どう思うか、本当にLINEのお友達は2100万人もいるのかな?各クオーター報告が楽しみですね。

ではでは。

投稿者の人気記事

機械学習を体験してみよう!(難易度低)

海外企業と契約するフリーランス広報になった経緯をセルフインタビューで明かす!

約2年間ブロックチェ-ンゲームをして

SASUKEオーディションに出た時の話

オランダ人が語る大麻大国のオランダ

無料案内所という職業

梅雨の京都八瀬・瑠璃光院はしっとり濃い新緑の世界

京都のきーひん、神戸のこーへん

警察官が一人で戦ったらどのくらいの強さなの?『柔道編』 【元警察官が本音で回答】

バターをつくってみた

17万円のPCでTwitterやってるのはもったいないのでETHマイニングを始めた話