Pontem Network

Pontemのトークン配布に向けたホワイトリスト登録はこちらから!

NFT、Play-to-earnゲーム、Web3、分散型金融など、暗号領域には話題性のあるトピックがたくさんあり、Pontem Networkもまた、ここで取り上げています。

しかし、それらのエキサイティングな新プロジェクトは、暗号通貨とブロックチェーンのエコシステムの一部分に過ぎません。各分野は、領域全体を支える、より大きく、非投機的な金融インフラによって支えられており、そのほとんどはステーブルコインによって実現されています。

ステーブルコインとは、既存のフィアット通貨(通常はドル)に価格を固定した暗号通貨トークンのことです。ステーブルコインの価値は、変動の激しい他の暗号通貨に比べて、まさに安定しています。ビットコインやイーサリアムは、時には短時間で10%程度の変動をすることもありますが、Tether、USDC、Terra Lunaなどのステーブルコインは、可能な限り1ドルに近い値を維持するよう設計されており、1円以上の値動きをすることはほとんどありません。

このため、ステーブルコインは暗号領域やDeFi分野において非常に便利で重要な要素となっています。ステーブルコインは、フィアットベースの伝統的な中央集権的金融と、暗号化された分散型金融の間の橋渡しをする役割も持っています。ステーブルコインは、人々や企業が、同じ会計単位を維持し、価格変動を避けながら、分散化、スピード、匿名性などの暗号の利点を享受できるようにします。このような理由から、全てのステーブルコインの時価総額は1,000億ドルを大きく超えています。

例を挙げてみましょう。例えば、あなたが誰かから1000ドルを借りていたとします。その人がステーブルコインで支払ってくれれば、あなたは1000ドルを受け取ることができます。もし相手が1000ドル分のビットコインで支払った場合、ビットコイン価格が10%下がってしまうと、1000ドル分の働きに対して900ドルしか得られないことになります。

ステーブルコインは、基軸通貨(世界中で価値を伝達するために使われる世界的な通貨)、ほとんどの場合はドルにペッグされることで、この価格安定性を維持しています。ペッグの方法は大きく分けて3つあります:

1つ目は、資産を担保として保有する方法です。これは、発行されたステーブルコインの価値を、発行者が担保として保有する方法です。「資産担保型」あるいは「担保型」と呼ばれ、USDC、Tether、Paxosなど、最も利用されているステーブルコインがここに含まれます。

2つ目は、スマートコントラクトやアービトラージを利用したものです。これらの「アルゴリズム型」ステーブルコインは、ステーブルコインとガバナンストークンの関係を利用して、ステーブルコインのペッグを維持します。Terra Lunaは成功した例ですが、このタイプの他のいくつかの銘柄は失敗例もかなりあります。

3つ目のカテゴリーは、これら2つの戦略をミックスしたもので、担保とスマートコントラクト機能を組み合わせて安定性をさらに高めるもので、プロトコルによって管理されています。DaiやFraxがその例です。

それでは、これらのステーブルコインがどのように機能するのか、また、資産担保型、アルゴリズム型、資産・アルゴリズム混合型のステーブルコインのメリットとデメリットを説明します。

Source: coinmarketcap.com

資産担保型ステーブルコイン

資産担保型のステーブルコインは、各システムの中で最も支配的なタイプであると言えます。実際、これらのステーブルコインは、あらゆる暗号通貨の中でも高い時価総額と数量を誇っています。これらのステーブルコインは、各コインを準備資産でバックアップすることで、1コインあたり1ドルという価値を維持します。つまり、発行者が10億ドルのステーブルコインを流通させている場合、そのステーブルコインを換金できる10億ドル相当の資産を保有することを意図しています。この準備資産は、素直に米ドルでもよいし、債券や他の通貨を含む資産の組み合わせでも可能です。その準備資産の構成は、Tetherの例に見られるように、議論の対象となることがあります。

USDコイン

USDコイン(USDC)は、Circleが開発した「デジタル・ドル建てのステーブルコイン」です。現在、426億枚のUSDCが流通しており、1.5兆ドル以上がオンチェーンで送金されています。USDCは複数のブロックチェーン(Ethereum、Solana、Tronなど)で送信可能であり、基本的にすべての主要なウォレット、取引所、および分散型アプリケーションにスマートチェーンとして統合されています。

各USDコインは1対1でドルに裏付けられており、USDコインが常にフィアット通貨と交換可能であることを保証するために、米国の口座に保管されています。Circleに対しては、会計事務所GrantThorntonが監査を行なっており、レポートを毎月公開しています。このように、USDCは透明性と信頼性が高く、業界標準のステーブルコインとなっています。

Tether

Tether(USDT)は、香港を拠点とする企業で、多数の資産担保型ペッグド・ステーブルコインを発行しています。Tetherのステーブルコインは、ドル、ユーロ、中国元にペッグされており、ビットコイン(オムニおよびリキッドプロトコル)、イーサリアム、EOS、Tron、Algolannd、SLP、OMGの各ブロックチェーンで利用できます。Tetherは、最大のステーブルコインであり、時価総額で4番目に大きい暗号通貨です。

USDCと同様に、Tetherは1対1の資産で裏付けられています。しかし、USDCが正確にドルで裏付けられているのに対し、Tetherは現金、「現金同等物、Tetherが第三者に貸し付けた債権」、「コマーシャルペーパー(企業が発行する短期貸付金)」を含む資産のバスケットを使用しています。これらの資産が混在していたことに加え、数年間にわたり外部の監査を受けていなかったことが問題視されました。ニューヨーク州司法長官は、Tetherの準備資産の半分近くを不特定多数のコマーシャルペーパーで保有し、その質を誇張したとして、1850万ドルの罰金を科しました。現在、Tetherはステーブルコインが現金に換金可能であることを証明する会計報告書を発行していますが、未だに外部の監査を受けていません。そのため、Circleのような1対1の現金の裏付けがないため、TetherはUSDコインよりもリスクが高いと思われています。

Pax Dollar

Pax Dollar(USDP)は、Paxosが発行するステーブルコインで、Paxosの他の金融商品にシームレスに統合されます。Pax Dollarは、ニューヨーク州金融サービス局の規制を受けており、現金および現金同等物で保有する準備金で裏付けられています。Paxosは、「顧客のUSDPがドルに1対1で裏付けられているという比類のない保証」を提供すると主張しており、USDPはいつでもドルに換金可能です。PaxosはWithumと契約して準備金の監査を行い、毎月証明書を発行しています。

さらに、Paxosは、他の企業が独自のブランドのステーブルコインを作成できる「サービスとしてのステーブルコイン」サービスを提供しています。「Paxosは、ステーブルコインの裏付けとなる現金および現金相当額の準備金のカストディアンとしての役割を果たし、準備金が(i)米国の保険付き銀行の専用オムニバス口座にある不換紙幣、及び/又は(ii)米国財務省証券のいずれかまたは両方で保有されていることを保証しています。」

また、これらの準備金の残高は毎月監査されています。このサービスは、BinanceのBUSDを作成する際に使用され、それ自体が非常に人気のあるステーブルコインとなっています。

アルゴリズム型ステーブルコイン

資産担保型のステーブルコインは、裏付けとなる資産によってその安定性を維持していることが理解できますが、このタイプの発行には膨大な量の現金を手元に置いておく必要があります。これに代わるものとして、アルゴリズム型ステーブルコインがあります。これは、ブロックチェーンのスマートコントラクトによってコード化された数学的アルゴリズムを用いて、コイン価格を基軸通貨のペッグに対して安定させるものです。多くの場合、ステーブルコインと一緒にガバナンストークン(議決権を持つ権利を持ち、それ自体に価値があるブロックチェーントークン)を発行することでこれを実現します。メインのステーブルコインの価格変動に合わせて、ガバナンストークンを買ったり、バーンしたり、アービトラージを行なったりします。アルゴリズムを用いたステーブルコインをいくつか見てみましょう。

Terra

Terraは、「主にUSTを中心とした一連のアルゴリズム分散型ステーブルコインを展開するパブリック・ブロックチェーンプロトコル」です。Terraブロックチェーンは、世界中の何百もの分散型アプリケーションに使用されており、USTはそのエコシステムを束ねるステーブルコインとなっています。アルゴリズム型ステーブルコインの主な例であるUSTは、TerraのガバナンストークンLunaにより支えられています。

Terra(UST)の価格をドル・ペッグに維持するために、Lunaの供給プールが調整されます。「ユーザーがLunaをバーンしてTerraをミントし、TerraをバーンしてLunaをミントする」ことで、事実上、物事のバランスを保つホメオスタシスの状態を維持しているのです。この流れは、プロトコルの「アルゴリズム・マーケット・モジュール」によってインセンティブが与えられています。Terraが調整される3つの主要な手段は、拡大、縮小、アービトラージであり、これらはすべてアルゴリズムによって制御されています。Terraを理解することは、アルゴリズム型ステーブルコインのペッグメカニズムを理解するための近道となるでしょう。

エクスパンション:Terraの価格が1ドル以上になると、それは供給不足と需要過多を意味します。プロトコルは、ユーザーがLunaをバーンしてTerraをミントすることにインセンティブを与えます。ユーザーはプロトコルから1ドル分のLunaでTerraを購入し、その後公開市場でTerraを売って利益を得ることができます。この一連の流れによって、Terraのプールはより大きくなり「需要と供給のバランスをとる」ことになります。これは、Terraが目標価格に達するまで続き、Lunaプールはこの過程で小さくなり、Lunaの価格が上昇します。

コントラクション:コントラクションは、Terraの価格がペッグを下回っているときに逆の動作をします。供給が多すぎ、需要が少なすぎる場合、ユーザーはTerraをバーンしてLunaをミントするインセンティブが生じます。ユーザーは市場からTerraを購入し、プロトコルから1ドル分のLunaと交換して売却することで利益を得ることができます。Terraの供給量が減ることで希少性が生じ、Terraの価格が上昇する仕組みです。Terraが目標価格に達するまで、バーンされたTerraからより多くのLunaがミントされ、これによってLunaプールは価格が上下します。

アービトラージ:アービトラージとは、市場の不均衡を利用して利益を得ることです。アービトラージは拡張時と縮小時の両方で、ユーザーがTerraをミントしたりバーンしたりするインセンティブ手段として使用されます。ユーザーは99セントのTerraを1ドルのLunaと交換したり(縮小時)、1.01ドルのTerraを1ドルのLunaと交換したり(拡大時)することで、1ペニー(1%)の利益を得ることができます。

Iron Finance

TerraUSDは安定しており、Lunaは価格が高騰するなど、Terraはこの1年で成功したことが証明されましたが、同じことが全てのアルゴリズム型ステーブルコインに言えるわけではありません。予備資産がなければ、アルゴリズム型ステーブルコインは不安定になります。Iron Financeはその良い例です。

Iron Financeは、ドルペッグのIRONステーブルコインを生成し、TITANガバナンストークンによって担保されていました。2021年6月、IRONは衝撃的な方法でペッグを失いました。IRONをステークしていた数人のクジラ(大口保有者)が、保有していた資産を流動性プールから外し、IRONに換金するのではなく、USDCに換金したのです。これにより、IRONはペッグを失い、TITAN価格は急落しました。創業者はこの悪夢の状況を「世界初の大規模な暗号銀行の暴走」と呼びました。

しかし、ユーザーからは、これは詐欺でもなんでもなく、プロジェクトの トークノミクス機能の欠陥によるものだという声が上がりました。IRONがミントされると、TITANの需要が高まり、価格が上昇します。しかし逆に、TITAN価格が急激に下がると、IRONはペッグを失ってしまった。

(この点でTerraは伸縮自在であり価格を双方向に調整することが可能) 最終的にTITAN価格はゼロになり、プロジェクトは残った資産を清算するという長いプロセスに入りました。Iron Financeは、ステーブルコインプロジェクトを再び立ち上げようとしていますが、今度は過剰担保とIRONの供給上限を利用して価格を安定させ ようとしています。

アルゴリズム、フラクショナル、混合型ステーブルコイン

ここまで把握すると、資産担保型のより安定感のあるステーブルコインと、アルゴリズム型の軽快さと低コスト性を組み合わせる方法がないかと思われるかもしれません。いくつかのステーブルコインプロジェクトでは、安定したペッグを維持するために、担保とアルゴリズムの両方を使用しており、しばしば非常にクリエイティブな方法でこれらの方法を組み合わせています。DAIとFraxは、混合型ステーブルコインの代表的な例です。

Dai

Daiは、暗号領域で最も有名な分散型自律組織の1つであるMaker DAOが発行するドルペッグです。MKRはDAOのガバナンストークンであり、Daiを規制するために使用されます。しかし、Terra Lunaとは異なり、MKRはDaiを制御するためにミントしたりバーンすることが唯一の仕組みではありません。

むしろ、様々な担保資産がDaiを裏付けに使用されます。Maker Protocol上のMaker Vaultsに預けられた担保資産によって、Daiは生成され、裏付けられ、安定性を維持します。イーサリアムベースのデジタルアセットであれば、DAOのMKRホルダーが承認したものであれば、担保として使用することができます。また、スマートコントラクトとしてコード化されたリスクパラメーターを、各デジタルアセットの安定性に基づいて選択する必要があります。準備資産は、CircleやPaxosが保有しているような安定性の高いドル資産だけではないため、このようなリスクパラメータが必要になるのです。プロトコルによるリスクパラメータで制御される担保の組み合わせは、資産担保型とアルゴリズム型のアプローチをミックスした素晴らしい例です。

MKRトークンはオークションに使用されます。オークションとは、Maker DAOがMKRをDaiに交換して価格を調整する方法で、他のアルゴリズム型ステーブルコインと似ています。

オークションには大きく分けて3種類あります:

Surplus Auction(余剰オークション):Daiが余った場合、MKRとの間でオークションにかけられます。使われたMKRはバーンされて、流通しているMKRを減らします。

Collateral Auction(担保オークション):担保として保有している資産が、価格の変動やリスクパラメーターの不足などの理由で、その価値をカバーできない場合があります。この場合、担保はオークションにかけられ、Daiを獲得します。受け取ったDaiは、清算されたVaultの未払い債務をカバーします。

Debt Auction(債権オークション):担保オークションで負債全体をカバーできない場合、ユーザーはMKRと引き換えにDaiでカバーすることができます。MKRはシステムによりミントされ、流通量が増加します。

アルゴリズムによる最後のメカニズムは、緊急停止(Emergency Shutdown)です。これはDaiの目標価格を直接実施するための最後の手段として、オークション、バーン、ミントのキルスイッチとして機能します。

Frax

Fraxは、「フラクショナル・アルゴリズミック」と称されるステーブルコインです。実際、Fraxプロトコルは「暗号通貨が部分的に担保に裏付けられ、部分的にアルゴリズムで安定化されるという概念を実現した」紹介されています。各Fraxトークンは1ドルで換金でき、Frax Shares(FXS)は、Fraxのガバナンストークンであり、規制メカニズムでもあります。

ユーザーが1FRAXをミントするためには、常に1ドルの価値をシステムに入力する必要があります。ユニークなのは、その1ドルの担保を構成する資産の割合が、時間とともに変化することです。最初は100%だったので、1FRAXを鋳造するためには1ドルが投入されなければなりませんでした。そして、FRAXが増えれば増えるほど、その割合は減り、残りの価値はFXSのバーンに置き換わります。現在、担保比率は84.25%で、ユーザーが1枚のFRAXをミントするためには、0.8425ドル相当を投入し、0.175ドル分のFXSをバーンすることになります。時間が経つにつれて、新しいトークンをミントするためには、より多くのFXSをバーンしなければならないため、これは、流通するFRAXの供給を規制する興味深い方法です。

また、正確な担保比率は、アルゴリズムで制御されています。FRAX価格が1ドル以上になると、この関数は担保比率を1段階下げ、FRAXの価格が1ドル以下になると、この関数は担保比率を1段階上げます。また、具体的に価格上昇を防ぐには、アービトラージが大きな要因として機能します。FRAXが1ドル以上に過大評価されている場合、アービトラージの実行者はシステムに1ドルの価値を入力し、ミントされたFRAXを1ドル以上で売り、その差額を獲得することができます。

Diem

Pontem Networkは、Metaが立ち上げ、現在Silvergateが所有するパーミッションド・ブロックチェーンであるDiemのための実験プラットフォームです。Pontem Networkのインセンティブテストネット、Move VMスマートコントラクトプラットフォーム、ローコード開発ツールであるPontem Blocksにより、Diem向けの構築を迅速かつ簡単に始めることができます。Pontemは、MetaのDiemを搭載したメタバースのためのプロジェクトを設計しようとしている開発者に、最初のスタートを提供します。

Pontemのトークン配布に向けたホワイトリスト登録はこちらから!

Pontem Networkリンク:

Webサイト| Twitter | Telegram | Discord | ドキュメント| GitHub

投稿者の人気記事

CoinList(コインリスト)の登録方法

【初心者向け】JPYCを購入して使ってみました!

NFT解体新書・デジタルデータをNFTで販売するときのすべて【実証実験・共有レポート】

Uniswap v3を完全に理解した

【DeFi】複利でトークンを運用してくれるサイト

2021年1月以降バイナンスに上場した銘柄を140文字以内でざっくりレビュー(Twitter向け情報まとめ)

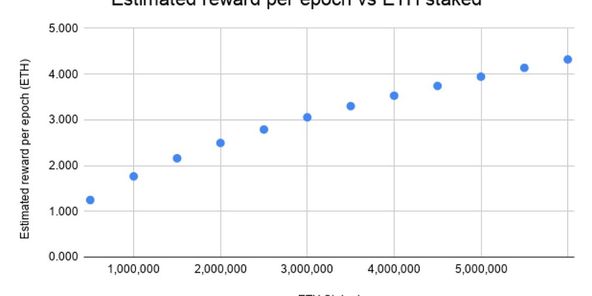

Eth2.0のステークによるDeFiへの影響を考える。

17万円のPCでTwitterやってるのはもったいないのでETHマイニングを始めた話

Polygon(Matic)で、よく使うサイト(DeFi,Dapps)をまとめてみた

Bitcoin史 〜0.00076ドルから6万ドルへの歩み〜

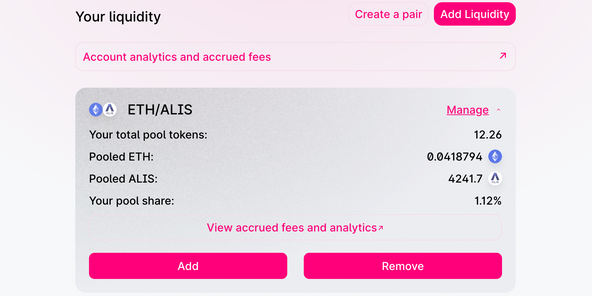

Uniswap(ユニスワップ)で$ALISのイールドファーミング(流動性提供)してみた