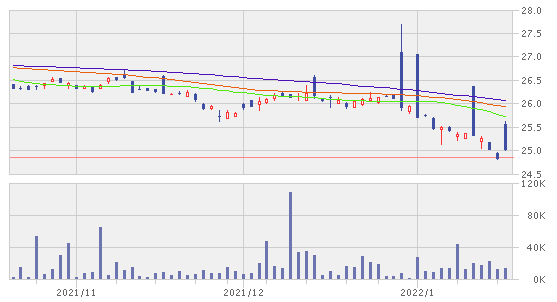

さて、今年も長期保有者向けのチャンス「年始下落」が訪れました。

まだ現在進行形か。

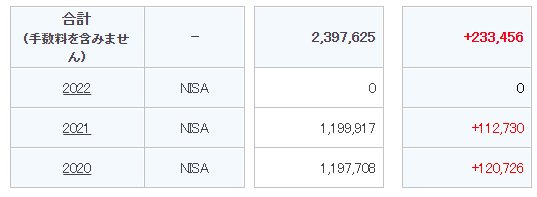

2020はETFのメジャーな銘柄が。

2021はハーレーダビッドソンやアリババ、Amazon、ノキア。

このあたりにはお世話になりました、その節はどうもどうも。

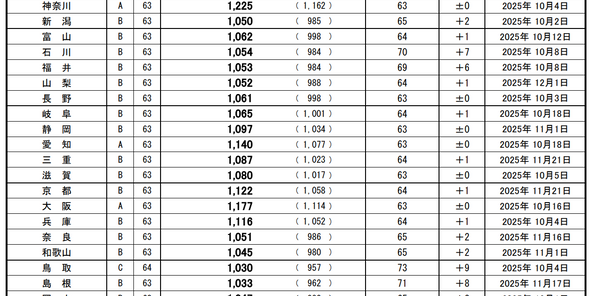

毎年この時期にアレコレして年で見ると9%ぐらいか、悪くはありませんが手間とリスクの割にはしょぼめですね、この頃はNISAを勘違いしていたので良さそうだと売っちゃってたんですよね、我ながらアタマがアレでアレでした。2022は…

ETFごった煮

で非課税枠は「配当の勉強」に焦点をあてようと思います。

うーむ、しかし毎年このぐらいの時期(1月中旬)になると急落しますね、誰かが調整しているんですかね?…おっと、誰か来たようだ。

日銀金融政策決定会合も終わり、次は米(FOMC)ですね、そこまでは様子見。

NISAは2020年に初めて今年で3回目。

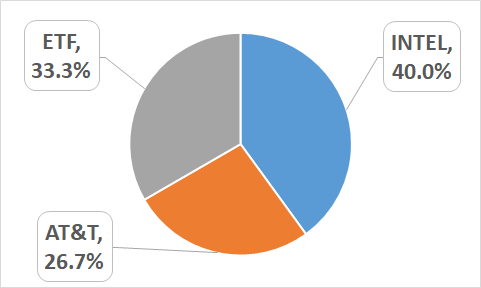

合法的に非課税で勉強させてもらっています、低リスクで出来るのは本当に良い仕様ですね。単純に増やしたいだけなら勉強せずともプロ(バフェット氏等)の後追いがローリスク。

最大保有のAppleは2020年12月に$125、2021年12月には$175なので140%で、

次点のバンカメは2020年12月に$30、2021年12月には$45なので150%。

ウヒョ~

バフェット氏のポートフォリオ構成を真似して、自分が一番低いと思ったタイミングで買って、バフェット氏が再構成した瞬間に自分も再構成すれば良さそうですがアップル0.5%、バンカメ1.8%という配当の低さでは相応な資産が無ければ微妙に。

120万で1%なら12,000円ですが、120億なら1億2000万です。

まぁ「金融資産の上昇と配当をコントロール」って程も持ってないので、骨を掴む為ちくちくやっていきましょう。

最近は株式投資をしている人は新NISAになると減るみたいな話があり、焦って投資している方が多いようです、つみたて~の方は今年中にやった方が良いみたいなニュースを見て、急いで買った人は今週入って、特に昨日今日あたりは大号泣の案件だと思います。が、大手株を買ったならよほどの事が無い限り元に戻ると思いますのでここで売っちゃダメだと思います、企業は停滞は衰退ですので、見込があれば向上するハズです。

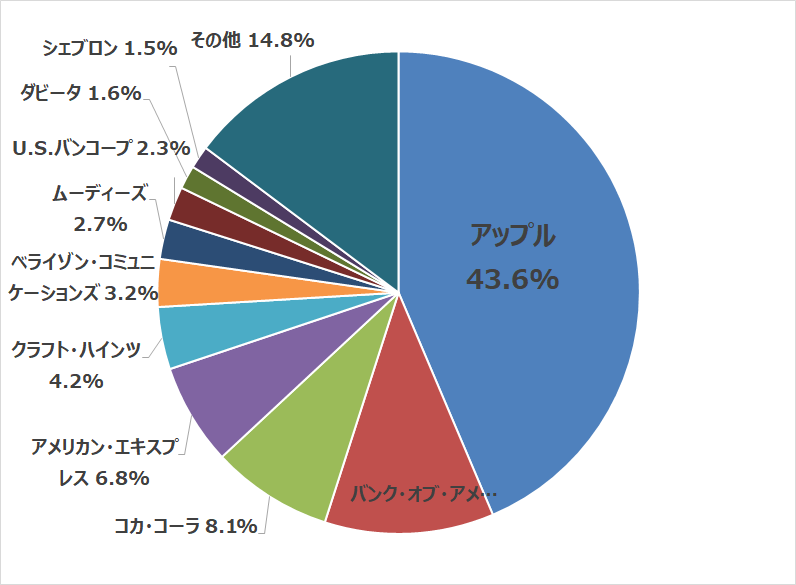

というわけで本日時点での楽天証券のETF銘柄をAtoZ、298件全て確認終了。

仕分け

・国債・旧IT・分析系のETFは軒並み高額化&低配当だった。

・株価下落よる相対的な狙った高配当感のある銘柄は除去。

・〇倍系・新興極振り系も9%10%当たり前みたいな状態だがリスキーなのでパス。

・エネルギー系は爆発力が凄いが、それならバフェット氏の真似した方が安牌。

新興系はこういうのあるからなぁ…「囁き」が聞こえる人向け、利回りはイイけど構成企業もなんかあやしいし動きが不安要素しかない。

諸々から

・分配回数が年2以上の所は総資産と直近の分配をチェック。

・分配金の履歴をチェック。

・短期インフレ系で見られる株価下落による高配当は無視。

・小幅でも上がり続けているか。

・極端な動きはあるか、あるならその理由は何か。

手数料に優るETFで複数銘柄を抑えた上でインカムを、安定性の高い低価格銘柄でキャピタルを狙うと考えると、残ったのは以下の銘柄。(アルファベット順)

AFK(アフリカ金融・貴金属系の鉱業・探鉱)

ALTY(エネルギー、不動産、新興国債)

BKCH(ブロックチェーン・マイニング・取引所)

DEM(貴金属系・中国金融・石油)

DIV(米国の配当利回り上位50銘柄で構成)

EWM(新興:マレーシアの金融、通信、公共、エネルギー等)

FPE(米国債券)

HYLS(高利回りジャンク債)

ILF(ラテンアメリカ主要経済)

JEPI(S&P500指数と連動、選択株式もちょろちょろ)

PFF(通信がメイン、金融、不動産、保険系)

PFFD(金融)

PFFV(米国債券系)

QYLD(NASDAQ:GAFAやADOBE、NVIDIA、テスラ等で構成)

RLY(S&PのETFで組んだETF)

SDIV(世界株での高配当上位)

SRET(不動産の高配当上位)

XYLD(S&P500:GAFAやADOBE、NVIDIA、テスラ等で構成)

YYY(クローズドエンド型投信で構成)

結構新興極振り混ざってるな…まぁいっか。

さて、配当が安定しない順に省いていきましょう、厳選に厳選を。

BKCH、ILF、JEPI、PFFV、RLY、XYLDは今回はパス。

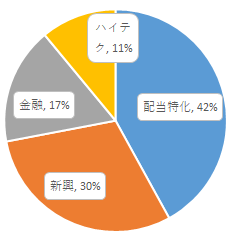

大枠で「配当特化・新興・金融・ハイテク」で分けてみます。

振り分けたら平均で6.8%程度。

まぁ実際に買うので取らぬ狸の~ってワケではありませんが、細かすぎたかな…?

結果はまた来年~という事で。

ではでは。

投稿者の人気記事

海外企業と契約するフリーランス広報になった経緯をセルフインタビューで明かす!

機械学習を体験してみよう!(難易度低)

【初心者向け】Splinterlandsの遊び方【BCG】

バターをつくってみた

17万円のPCでTwitterやってるのはもったいないのでETHマイニングを始めた話

わら人形を釘で打ち呪う 丑の刻参りは今も存在するのか? 京都最恐の貴船神社奥宮を調べた

テレビ番組で登録商標が「言えない」のか考察してみる

京都のきーひん、神戸のこーへん

無料案内所という職業

約2年間ブロックチェ-ンゲームをして

警察官が一人で戦ったらどのくらいの強さなの?『柔道編』 【元警察官が本音で回答】